Экономика упущенных возможностей [Павел Павлович Кравченко] (fb2) читать онлайн

[Настройки текста] [Cбросить фильтры]

[Оглавление]

Павел Кравченко Экономика упущенных возможностей

http://Возрождение2014.рф

encoding and publishing house

От издателя

Уважаемый читатель!Издательство Aegitas по согласованию с автором (Кравченко П.П.) предлагает вашему вниманию необычную форму сотрудничества, основная суть которого заключается в том, что все ранее изданные книги, включая данную книгу, будут предоставлены для прочтения на безвозмездной основе. В том случае, если книга вам понравится, то вы может ее оплатить. Естественным образом, вы может оплатить книгу и в том случае, если книга не понравилась. В любом случае, оплата полностью зависит от вашего желания. Подробная информация о книгах Кравченко П.П. размещена на сайте: http://kravchenko.aegitas.ru/

КНИГИ П.П. КРАВЧЕНКО Экономика упущенных возможностей Третья книга из серии Библиотека журнала "Портфельный инвестор". В издание включены статьи, которые были опубликованы в журнале "Портфельный инвестор" с 2007 по 2009 год. Уникальность представленного материала заключается в том, что на основе многолетних исследований автора в области макроэкономики и финансового рынка выявлены основные системные риски отечественной экономики, предложены первоочередные меры в области позитивного развития российской экономики, показана модель зарождения финансового-экономических кризисов в странах, имеющих сырьевую зависимость, и т. д. В рубрике "Интервью" автором дана оценка экономической политике правительства России в период 2000–2008 годов. Особо следует отметить в работе предложенные сложные взаимосвязи между стоимостью сырья (нефти) и развитием мировой экономики. На статистических данных делается предположение об искусственном ценообразовании стоимости сырья на мировых биржах. Не менее интересным для читателя будет раздел "Переписка с официальными органами власти", в которой отчетлива видна экономическая близорукость финансовых властей в период благоприятной рыночной конъюнктуры на мировых сырьевых биржах. Книга адресована как профессиональным экономистам, так и людям которым не безразлична судьба российской экономики, в том числе финансовым директорам и менеджерам. Окажет неоценимую помощь преподавателям и студентам экономических и финансовых вузов и специальностей. Небезинтересным издание будет руководителям правоохранительным органам власти, отвечающих за экономическую и политическую безопасность страны.

Куда уходят чувства Пятая книга из серии «Библиотека журнала "Портфельный инвестор"». В издание вошли письма главного редактора журнала, написанные им к будущей супруге в период учебы в мореходном училище (1987–1991 гг.). Уникальность издания заключается в том, что представлена часть жизни конкретного молодого человека, которая включает в себя не только описание формирования большого чувства, но и происходящих событий (приключений, смешных и забавных историй из курсантской жизни), характерных для некоторых юношей, выбравших жизненный путь, основанный на независимости и самостоятельности. В первой части произведения в хронологическом порядке представлены не только написанные автором письма, но и краткие выдержки из его личного дневника, который он вел непродолжительное время. Книга адресована широкому кругу читателей. Готовится к изданию (в электронном виде) второе издание книги. Второе издание дополнено двумя интервью автора и сборником стихов «Возрождение». Вторая часть издания содержит два интервью автора (2009 и 2017 год) и сборник стихов «Возрождение».

Возрождение (сборник стихов) В 2014 году исполнилось семьсот лет со дня рождения преподобного Сергия Радонежского. Можно смело утверждать, что Сергий Радонежский для Великой православной России является одним из самых почитаемых святых, подвижником земли Русской, причисленным Русской православной церковью к лику святых как преподобный. Именно столь знаменательному событию посвящен сборник стихов «Возрождение». Несмотря на то, что Сергий Радонежский посвятил жизнь служению Богу (в 23 года принял монашеский постриг), он часть времени уделял вопросам, способствующим возрождению России. Был активным сторонником объединения разрозненных княжеств, примирял враждующих между собой князей, уговаривая их подчиняться великому князю московскому. Основные вехи жизни преподобного Сергия Радонежского кратко изложен в конце сборника. Относительно нескольких написанных мной стихотворений, предлагаемых вашему вниманию, большая просьба не судить строго, так как сочинительского опыта до февраля 2014 года я не имел (за исключением книг по экономическим и финансовым вопросам, автобиографической художественной книги "Куда уходят чувства"). Если в двух словах сказать, о чем эти стихи, то думаю, что наиболее правильным ответом будет следующий. О прошлом, настоящем и будущем великой России. Хотелось бы выразить особую благодарность за художественное оформление сборника студентке МГАХИ им. В.И. Сурикова Анастасии Нехай. На сайте: Возрождение2014.рф и Vozrogdenie2014.ru, представлен сборник стихов в нескольких форматах (текстовом (в формате word (только стихи) и pdf (печатная версия сборника стихов) и звуковом). Звуковой формат представлен только лишь авторским исполнением. Не могу сказать, что своим исполнением я смог донести до слушателя всю глубину произведений, но считаю, что лучше иметь такой вариант исполнения, чем не иметь вовсе. В случае, если смогу найти более подходящего чтица, то аудио версия будет дополнена.

Мир православный (национальная идея многовекового развития России). Книга изменяющая мировоззрение. Монография Мир православный (национальная идея многовекового развития России) вобрала часть многолетних исследований в области поиска исторического пути России, ее национальной идеи, места в мировом сообществе. На основании проведенного анализа четко определен исторический путь России. В рамках историософской и политической национальной идеи российского народа выдвинута наднациональная концепция под общим названием «Мир православный», подразумевающая объединение не менее 360 млн человек. Выработан и предложен алгоритм действий, позволяющий реализовать данную концепцию. Предложен механизм восстановления легитимности правопреемства современной Россией многовекового наследия Святой Древней Руси. Обоснована необходимость созыва Конституционного собрания для подготовки и вынесения на общероссийский референдум вопроса об изменении формы правления в стране (с демократической на монархическую) как важного шага, способствующего выполнению Россией своей исторической миссии. Предложены основные тезисы продвижения России в политической, экономической и социальной сфере, развития ВПК, обороноспособности и внешнеэкономической деятельности. Книга адресована всему российскому народу и всем тем людям, которым небезразлична Божественная истина, дарованная всему человечеству Господом нашим Иисусом Христом.

Интервью с Инвестором Вторая книга из серии «Библиотека журнала «Портфельный инвестор»». В издание включены интервью, которые были опубликованы в журнале «Портфельный инвестор». Отличительная особенность представленного материала заключается в том, что гости журнала, известные основной части российского общества, впервые на страницах СМИ обозначают свою позицию по многим экономическим и политическим вопросам. «Интервью с инвестором» максимально раскрывает характер интервьюируемого гостя, его незаурядные способности и талант. Перед читателями предстанут в совершенно новом рукурсе самые известные личности. Книга адресована широкому кругу читателей.

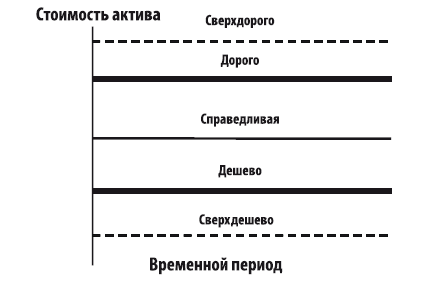

Инвестиционная стратегия населения на рынке российских акций Монография является частью многолетних исследований, проведенных автором в области макроэкономики и финансового рынка, в результате которых выявлены и описаны системные риски отечественной экономики; предложены первоочередные меры в области позитивного и устойчивого развития; показана модель зарождения финансово-экономических кризисов в странах, имеющих сырьевую зависимость, и многое другое На основе проведенного анализа четко систематизированы возможности населения по размещению сбережений в наиболее подходящие инвестиционные активы; разработана стратегия работы частных инвесторов на российском рынке корпоративных акций; предложена эффективная система принятия решения о конкретном моменте покупки и продажи инвестиционного актива, имеющего рыночную котировку. Проанализированы также ошибки частных инвесторов при инвестировании сбережений в различные инвестиционные активы. Книга в первую очередь адресована частным инвесторам. Она также окажет неоценимую помощь преподавателям и студентам экономических и финансовых ВУЗов и специальностей, аспирантам, экономистам, финансовым директорам и менеджерам.

Курс лекций для портфельного инвестора «Первая книга из серии «Библиотека журнала «Портфельный инвестор». В издании собрана информация о существующих финансовых рынках, на которых могут проводиться торговые операции с применением страхования валютных, кредитных и ценовых рисков, а также в целях получения прибыли посредством проведения инвестиционных и спекулятивных операций. Основное внимание акцентируется на вопросах, ставших актуальными в последние два десятилетия и в период наступившего финансового кризиса. Впервые в России предложены различные варианты управления возможными убытками, связанные с работой на финансовых рынках для институциональных организаций и частных лиц. В доступной форме, с практической точки зрения, на большом количестве примеров рассказывается о валютном рынке и рынке ценных бумаг, показан анализ фундаментальных факторов, влияющих на курсы, даются основы технического анализа и управления денежными средствами. Отдельные лекции посвящены системе торговли на биржах, инвестиционному и финансовому анализу, объясняется схема реформирования холдингов. В приложении к книге – методология разработки платежного баланса и внешнего долга. Книга адресована как профессионалам, так и начинающим инвесторам, финансовым директорам и менеджерам, окажет неоценимую помощь преподавателям, аспирантам и студентам экономических и финансовых вузов и специальностей.»

Инвестиционная стратегия частного инвестора на рынке акций Российской Федерации Основой представленного курса лекций «Инвестиционная стратегия частного инвестора на российском рынке акций» является законченная исследовательская работа Кравченко П.П. на соискание ученой степени доктора экономических наук по специальности 08.00.10. «Финансы, денежное обращение и кредит». Наиболее существенными моментами представленного курса являются: – Разработанная и апробированная на практике инвестиционная стратегия частного инвестора на рынке акций Российской Федерации предоставляющая возможность среднестатистическому гражданину осознано направлять часть сбережений в конкретный рыночный сегмент рисковых активов – акции российских компаний. Потенциальный объем сбережений населения, который может быть трансформирован в инвестиции (акции российских компаний) составляет не менее 150 млрд руб. в год. – В ходе проведенного исследования выявлены глобальные факторы дестабилизирующего воздействия на потенциал экономического роста России и предложены мероприятия по их частичному устранению. Определены задачи в области экономической политики Российской Федерации, учитывающие сырьевую зависимость народнохозяйственного комплекса. Реализация в практической области предложений, связанных с изменением движения внешнего капитала в отечественную экономику, позволит координальным образом устранить повышенную зависимость российской экономики от внешних кредиторов и существенно улучшить ситуацию с экономической безопасностью Российской Федерации. Финансовый эффект от предложенных мероприятий может достигать несколько трлн рублей. Будут созданы макроэкономические условия, позволяющие вывести российскую экономику на траекторию долгосрочного и устойчивого развития. Курс является уникальным не только по форме содержания, но и по форме подачи. В нем освещаются в основном те моменты частного инвестирования, которые не нашли отражения в отечественной литературе.

Подробная информация о книгах Кравченко П.П. размещена на сайте: http://kravchenko.aegitas.ru/

От автора

Уважаемый читатель! Представляю вашему вниманию третью книгу из серии «Библиотека журнала «Портфельный инвестор»» – «Экономика упущенных возможностей». В издание включены статьи автора, опубликованные в течение 2007–2009 годах, в журнале «Портфельный инвестор». Я очень долго думал, как назвать книгу. Вариантов было множество, но наиболее подходящее – именно данное название, так оно в полной мере характеризует ситуацию в отечественной экономике в период между 2000 и 2010 годом. Вероятнее всего, российское правительство и войдет в историю как «Правительство упущенных возможностей», которое окончательно закрепило ерническое название государства, занимающего 1/8 части суши, – «Нефтегазоман». Несколько слов о структуре книги. В издание вошло шесть глав. Первая глава – «Интервью». Интервью, данное мной в начале 2009 года. В нем обозначена моя позиция по многим экономическим вопросам. Вторая глава – «Российская экономика». Публикуются статьи, связанные с ситуацией в отечественной экономике. Даны оценки и предложены меры по позитивному развитию экономических процессов в нашей стране. Третья глава – «Конструктивная критика». Несмотря на то, что практически все материалы книги являются критическими для критики руководителей страны, была выделена целая глава, в которой можно найти материалы, касающиеся конкретных людей: Д.А. Медведева; В.В. Путина; Л.А. Кудрина. Четвертая глава – «Внештатный советник» – посвящена рекомендациям, которые были мной даны первым лицам государства, воспользовавшись которыми можно было избежать столь существенных проблем в экономике. Пятая глава – «Переписка с официальными органами власти». Уникальность материала заключается в том, что в нем отражается официальная позиция финансовых властей государства относительно экономической ситуации в стране в период между второй половиной 2007 года и началом 2008 года. Официальные ответы чиновников, ответственных за денежно-кредитную политику государства, отчетливо показали, насколько «макроэкономисты» во властных структурах далеки от реальных событий в мировой экономике. В шестую главу «Особое мнение» вошли публикации, относящиеся не только к ситуации в отечественной экономике, но и к актуальным вопросам современности. Убежден, что после прочтения книги вы несколько иначе посмотрите на бессовестные утверждения некоторых ответственных чиновников о причинах кризиса в России, а также сможете самостоятельно определить истинных виновников неудовлетворительного состояния отечественной экономики. С уважением, П.П. Кравченко, к. э. н.,Глава 1 Интервью

Павел Кравченко: «Основные проблемы отечественной экономики находятся внутри системы»

Наступил долгожданный 2009 год. Уже несколько месяцев как радужно-феерические комментарии аналитиков сменились глубоко депрессивными прогнозами об экономическом будущем России. Ситуация крайне сложная, а недоумение финансовых гуру по вопросам стабилизации российской экономики все больше настораживает. В течение 2007–2008 годов в журнале «Портфельный инвестор» публиковались статьи и письма главного редактора, который неоднократно подчеркивал серьезность складывающихся негативных тенденций в отечественной экономике. Пристальное внимание обращалось на факторы, которые в ближайшее время спровоцируют финансовый и экономический кризис. Также были даны рекомендации, позволяющие избежать сложности в развитии не только экономической системы, но и государства в целом. Как жить дальше? Какие необходимо предпринимать меры для исправления текущей экономической ситуации в стране? Об этом и о многом другом мы беседуем с главным редактором журнала Павлом Павловичем Кравченко.

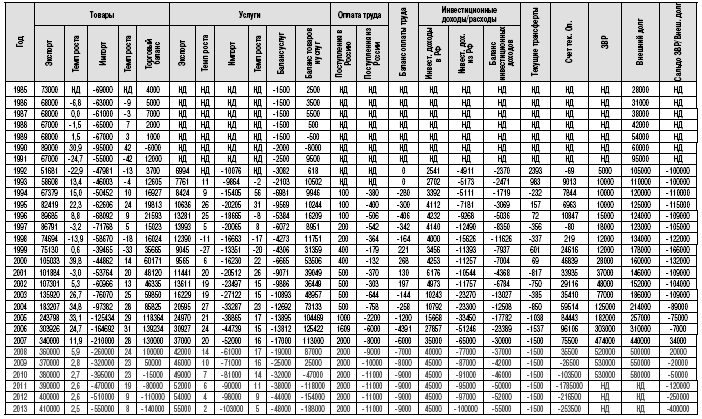

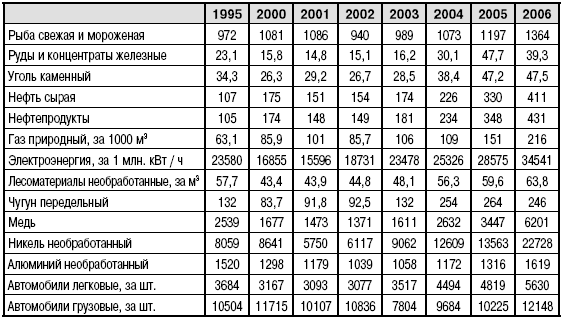

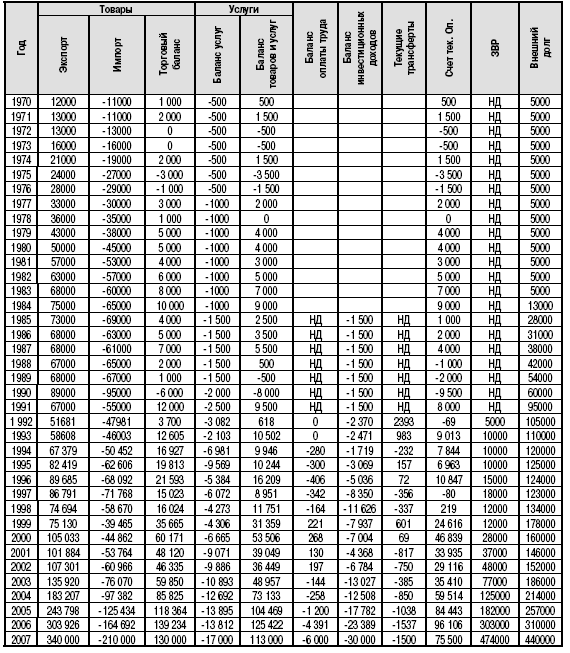

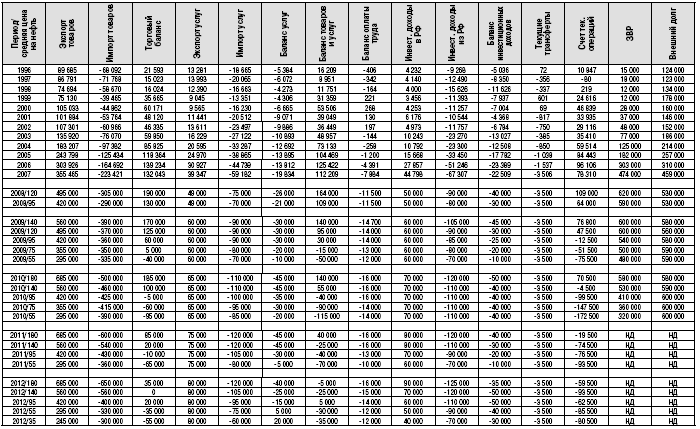

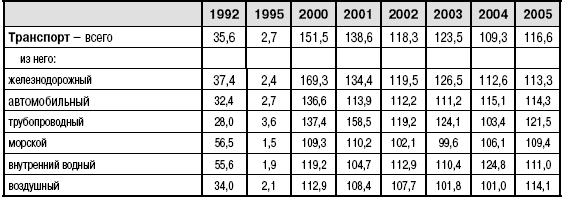

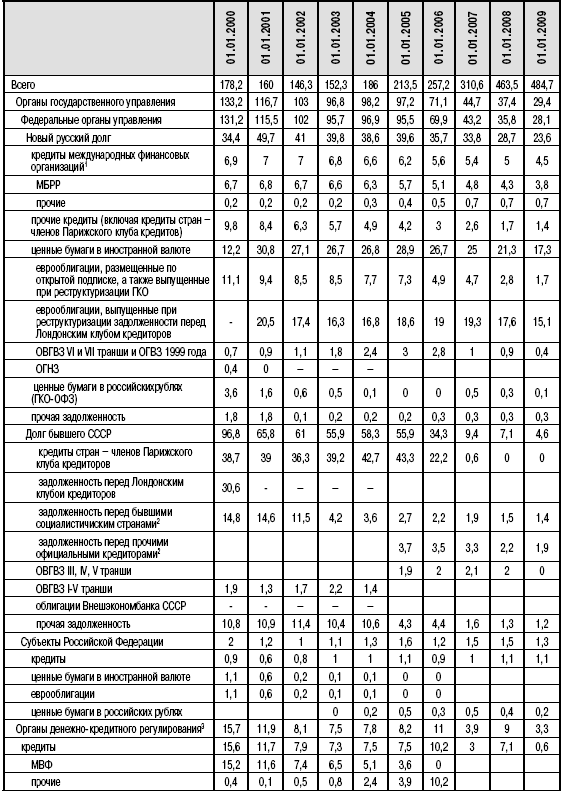

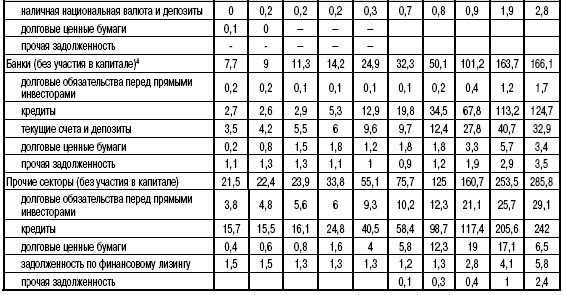

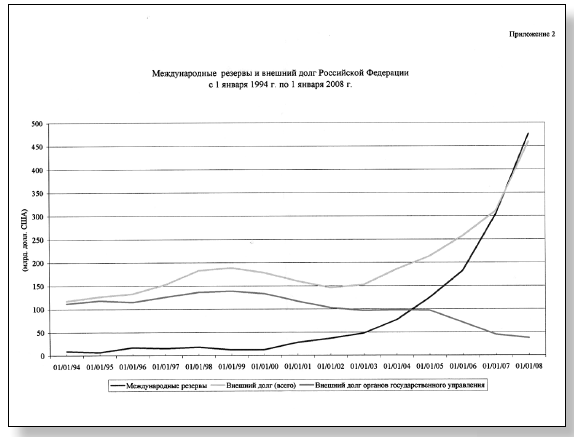

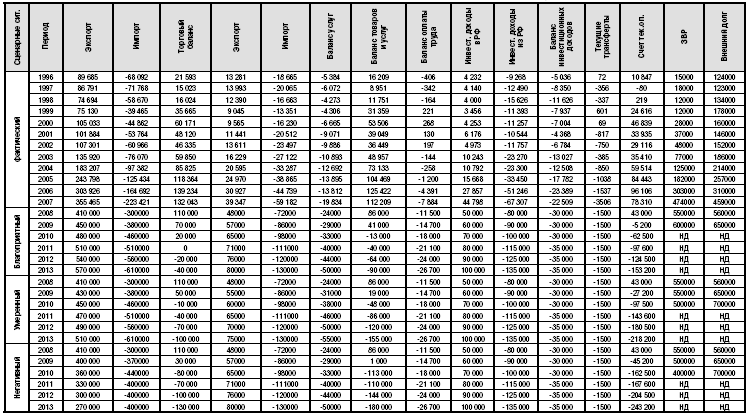

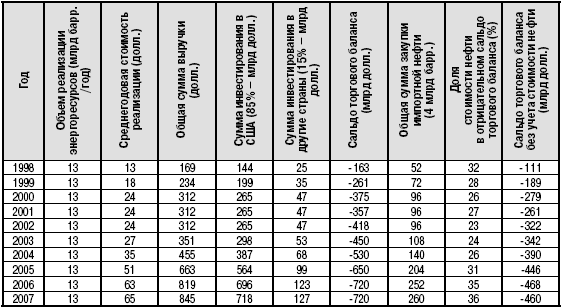

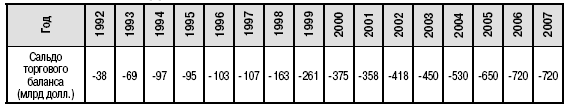

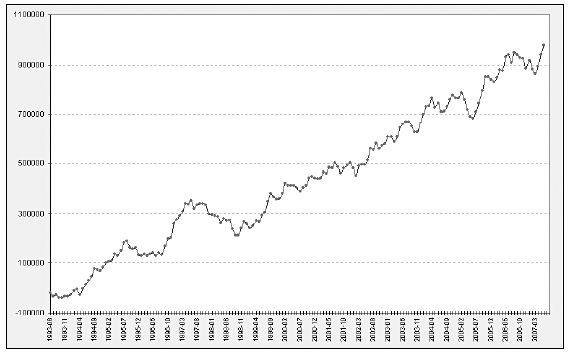

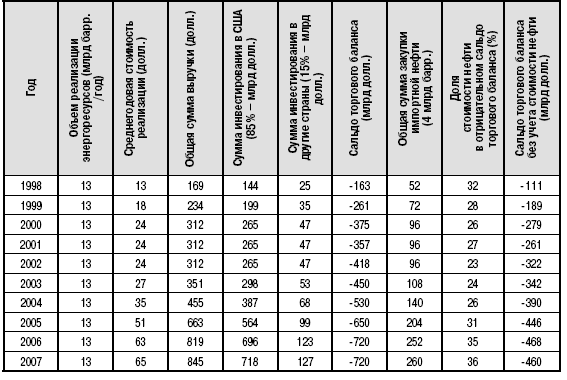

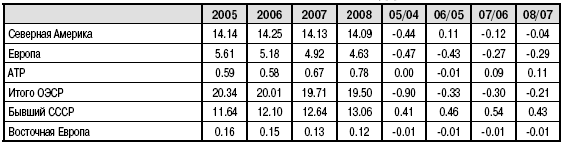

– По вашему мнению, насколько сильно отразятся на российской экономике последствия мирового финансового кризиса? – Рассуждая на данную тему, необходимо остановиться на нескольких важных моментах. Первое – Россия должна быть благодарна, что все это случилось именно в 2008 году, а не в 2009-м или 2010-м. Вероятнее всего, там наверху пока еще не так плохо относятся к нашей стране. Еще год-два, и практически ничего нельзя было бы сделать. Правительство так и не хочет понять, что основные проблемы отечественной экономики находятся внутри системы и лишь 10–20 % – это экспортируемые сложности. Если этого не осознать, то российская экономика так и будет зависеть от факторов, на которые мы не можем воздействовать в полной мере. Здесь не нужно быть гением финансовой мысли. Цщфры говорят сами за себя. 2007 год. Среднегодовая стоимость нефти – 69 долл./барр.; экспорт – 340 млрд долл.; импорт – 226 млрд долл.; платежный баланс – +80 млрд долл.; внешний долг – 430 млрд долл. Темп роста импорта вышел на уровень 40–45 % в год. 2008 год. Среднегодовая стоимость нефти – 94 долл./барр.; экспорт – 460 млрд долл.; импорт – 290 млрд долл.; платежный баланс – +90 млрд долл.; внешний долг – 550 млрд долл. Предполагаем, что все, что случилось, произошло бы в 2009 году. Уровень импорта выходил бы на 360–400 млрд долл.; внешний долг был бы не менее 600 млрд долл. Резкое снижение стоимости нефти привело бы к отрицательному счету текущих операций в размере не менее 50–70 млрд долл. Соответственно, утечка капитала была бы как минимум 150–180 млрд долл., и курс доллара составил бы не менее 100 руб./долл. Чувствуете разницу? Был бы 1998 год. Единственное различие, тогда внешний долг составлял всего 130–140 млрд долл. Если бы все то же самое, но в 2010 году, то мы увидели бы 1991 год. Так что России, ее руководству и народу в целом крупно повезло. Я искренне надеюсь, что розовые очки с глаз российского правительства слетели и разбились вдребезги. Насколько долго продлится в нашей стране экономический спад, полностью зависит от руководства страны. Именно сейчас наступил момент, когда есть возможность кардинально поменять экономическую политику.

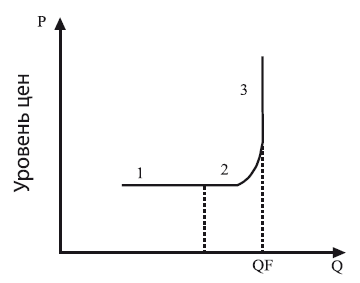

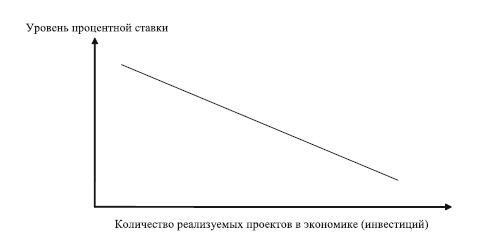

– Предпринимаемые действия Правительства можно отнести к реализации плана по воплощению в жизнь новой экономической политики? – К сожалению, все, что делается сейчас, это латание дыр. В настоящий момент никто не пытается устранить системную ошибку в экономике, которая была искусственно заложена несколько десятилетий назад. Предполагается, что проведенная девальвация сможет решить проблему по исправлению счета текущих операций. Но это иллюзия. Возможно, это позволит сократить импорт, но это всего лишь выигрыш во времени или своеобразная отсрочка платежа, не более того. Но уже сейчас очевидно: то, что делалось в течение последних нескольких лет в отношении популяризации рубля, полностью провалилось. Мне сложно сказать, сколько потребуется лет, чтобы вернуться на исходные позиции. Отвечая на предыдущий вопрос, можно с уверенностью сказать, что одним из выходов из сложившейся ситуации может являться повышение стоимости на нефть до уровня 70–90 долл./барр. Опять же к глубокому моему сожалению, российская экономика стала нефтегазоманом. Все как у наркоманов и алкоголиков. Нужна доза. Чем дольше больной сидит на допинге, тем большая нужна доза. Прошло каких-то семь лет, а для нас уже стоимость нефти в 35–40 долл./барр. является критическим значением. С каждым годом для поддержания текущего состояния экономики стоимость нефти должна постоянно увеличиваться. Но мне кажется, что данная конструкция совершенно неприемлема для такой страны, как наша. Исходя из этого, у Правительства нет иного выхода, чем перейти к совершенно другой экономической политике, которая бы способствовала устойчивому и долгосрочному развитию страны в целом.

– Главные вопросы жизни «кто виноват?» и «что делать?» неминуемы. В прошлом году вы много писали о том, что должно было произойти и в итоге произошло. На сегодняшний день ситуация требует важных радикальных шагов со стороны руководства страны. Какие, на ваш взгляд, наиважнейшие мероприятия будут способствовать выходу отечественной экономики из кризиса? – Первое решение – создание Национального экономического совета при Президенте. Аналог одного из исполнительных органов США.

– Практически с начала выхода журнала (2006 год) вы постоянно пропагандируете идею о создании экономического совета при Президенте страны. Неужели это настолько важно и необходимо в качестве первоочередной задачи? – Создание данного органа – это жизненно необходимое решение. Это близко к «мойте руки перед едой», особенно если вы находитесь в Индии, в районе, где живут малоимущие граждане. В любой стране должна быть экономическая политика. Мало того, что она должна быть, она обязана быть «глубокой». Экономическую политику озвучивает Президент. Кто готовит Президенту позицию по данному вопросу? В нашей стране никто этого не знает. Думаю, основываясь на принятых (непринятых) решениях, что у нас в стране нет экономической политики. Есть определенное видение процессов, связанных с экономикой (к сожалению, в значительной мере ошибочное), но это не стратегия. Исходя из логики и достаточной разумности, должна быть следующая конструкция. Кандидат в президенты идет с программой, где основное место занимает экономическая политика, позволяющая развиваться государству. Кто бы и что бы ни говорил, экономика – это первичное. Все остальное, включая политическое устройство страны, подстраивается под экономическое развитие. Экономическую политику кандидату в президенты готовят экономисты (раз ему готовят конкретные люди, то он в большей степени с ними согласен). Кандидат в президенты выиграл выборы, соответственно, нужно воплощать в жизнь свои обещания. Так как все давно посчитано, то необходим орган, который вырабатывает конкретный план мероприятий по воплощению экономической политики в жизнь. В этом случае все избиратели знают, кто персонально (фамилии ученых – членов экономического совета) стоит за принятием решений в государстве. В дальнейшем либо эффективная политика, либо нет. Что происходит сейчас? Никто ни за что не отвечает. Кто реально стоит за предложениями Президенту по развитию страны в области экономики, является большой загадкой. Создание данного органа исполнительной власти позволит, прежде чем предлагать стратегические решения в области новой экономической политики, внятно сформулировать и доказать, что экономическая политика последних 20 лет была ошибочной; описать модель текущего кризиса и т. д. Уже потом, после того как люди, принимающие решения в государстве, с этим согласятся, можно двигаться дальше.

– Вы, кажется, постоянно снимаете ответственность с первых лиц государства. Царь хороший, князья с боярами плохие? – Абсолютно не снимаю. За все отвечает руководитель, и просчеты в кадровой политике – это, естественно, его недоработка. Но формальная ответственность лежит в большей степени на тех людях, которые убеждали руководителей страны, что их предложения в области экономического развития государства являются правильным и единственно верным решением. Естественным образом я исключаю ситуацию, при которой чиновники, отвечающие за данные вопросы, предлагали совершенно другие решения, а руководитель страны их отвергал. Так как все на своих местах, соответственно, этого не было. Либо экономист, понимающий, куда идет экономика страны, подавал бы каждую неделю служебную записку, и в конечном счете его бы выгнали за то, что он написал докладную в прокуратуру и ФСБ, либо прислушались. Если бы его не уволили, то через год он бы ушел сам, так как понимал, что в чем-то подвох. Делаю вывод: «экономисты» длительное время вводили руководство страны в заблуждение (если мягко сказать). Теоретически мог быть сговор, но это другая история, о которой лучше не думать. Но если быть до конца откровенным, если мне показали бы развивающуюся ситуацию (без привязки к конкретному государству) и попросили прокомментировать, то позиция была бы следующей: с вероятностью не менее 75 % прослеживаются элементы «схемы», способствующие выводу валютных средств из страны.

– Вернемся в безопасное русло. Допустим, экономический совет. Можете назвать несколько фамилий ученых, которые могли бы сейчас там находиться? Кстати, вы бы включили в него бывшего советника по экономике В. В. Путина Андрея Илларионова? – Конечно, нет. Прежде всего, потому, что от него идет сплошной негатив. Думаю, это врожденная черта характера. Я помню свою заочную полемику в 2001 году, когда я его критиковал за паникерство. Если я правильно помню, то в течение нескольких месяцев происходило снижение темпов ряда экономических показателей. Вместо того чтобы как-то подбодрить экономические субъекты (он уже являлся советником Президента), он начал паниковать. Деталей не помню, но вывод был следующий, близко к тексту: «На флоте паникерам надевают мешок на голову и выкидывают за борт». Меня это тогда сильно возмутило. Я бы его не взял еще по ряду причин. Было очень смешно, когда он по центральным каналам показывал график движения курса акций РАО с комментариями относительно того, что с приходом Чубайса в РАО (критиковал, что плохой менеджмент, инвесторы продают акции и т. д.) началось снижение капитализации компании. Детский сад какой-то. Все дело в том, что после подведения результатов выборов Президента в марте 2000 года (когда стало известно, кто им будет) акции начали снижаться, и в течение девяти месяцев падение составило 50 %. Также считаю абсолютно недопустимой ситуацию, когда советник Президента публично и агрессивно критикует действие своего начальника или других органов исполнительной власти. В этом нет никакой логики. Ни с позиции этики: не нравится, тебя не слушают – собирай вещи и уходи. Ни с позиции здравого смысла: у тебя есть возможность, если ты с чем-то не согласен, довести свою позицию до руководства страны. Устраивать шоу – это уже политика. Одним словом, даже не подпустил бы близко. Между прочим, идею по созданию стабилизационного фонда почему-то приписывают ему. Еще в 2001 году на страницах журнала «Финансовый менеджмент» мной было предложено создание такого фонда, с рекомендацией внимательно прочитать историю из Библии про Иосифа. Эту же историю рассказал Кудрин в Государственной Думе в 2008 году. Что касается персоналий, то я об этом не думал, однако в качестве эксперта в обязательном порядке привлек бы Виктора Владимировича Геращенко. С точки зрения объема знаний в банковской сфере равных ему нет. Правда, в октябре он меня несколько удивил, когда в одной из передач по телевидению на вопрос, куда бы он порекомендовал вкладывать деньги, ответил, что в недвижимость. Могу назвать, по каким областям должны быть специалисты. Макроэкономика, банковская сфера, специалист по ценным бумагам, сельскому хозяйству, строительству и др. Как максимум, без начальника и его заместителя, постоянных членов не более десяти человек. Могут быть эксперты (не на постоянной основе). С точки зрения статуса постоянные члены приравниваются к уровню заместителей министра. Начальник – ранг вице-премьера, заместитель или заместители – в ранге министров. Общий штат сотрудников на постоянной основе не более 50 человек.

– Довольно «скромно». – Куда скромнее. Раз вы так считаете, то про уровень оплаты труда говорить не буду. Согласен, что статусно, но круг вопросов достаточно широкий. Разработка экономической стратегии страны того требует.

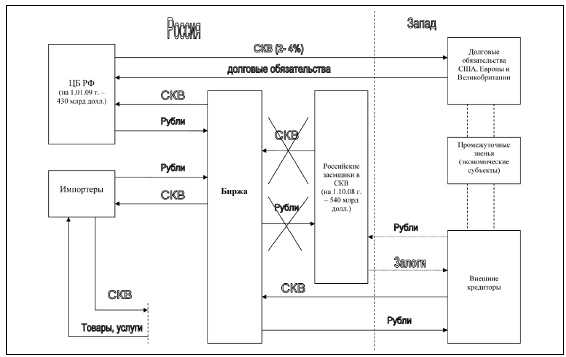

– С первым решением разобрались. Какое второе решение? – Решение текущих проблем. Все просто. Что сделано, то сделано. Пока с повестки дня не снимется вопрос о дальнейшей существенной девальвации рубля, ни о каких серьезных изменениях в переломе нынешней ситуации в экономике говорить не приходится. Почему это важно, говорить не буду, так как это элементарные вещи. Соответственно, необходимо устранять фундаментальные причины, связанные с общим притоком и оттоком валюты. Принять меры, способствующие большему притоку валюты в страну и меньшему ее оттоку. В срочном порядке необходимо ограничить нелегальную утечку капитала (не менее 40 млрд долл, в год). На каждый миллиард долларов посадить по проверяющему. Все сомнительные операции по оплате импорта остановить. По итогам 2008 года по статье платежного баланса «Транспортные средства, машины и оборудования» пройдет не менее 130 млрд долл. Дал бы указание компаниям с государственным участием реализовать всю валютную выручку. Повысил бы норму обязательных резервов на привлечение внешних займов в СКВ (запретительный характер). Объявил бы о программе по перекредитованию внешних займов коммерческих структур за счет валютных средств государства. Запретил бы выдачу валютных кредитов населению (на первом этапе). Соответственно, источником размещения валютных вкладов в стране стал бы Банк развития (7 % в долл, и 6 % в евро). Максимальная ставка привлечения для населения находилась бы на уровне 5,5 и 4,5 % соответственно. Вышел бы на внешний рынок с заявкой в 100 млрд долл, под 6 % годовых сроком на 10–20 лет. Это что касается сверхсрочных решений.

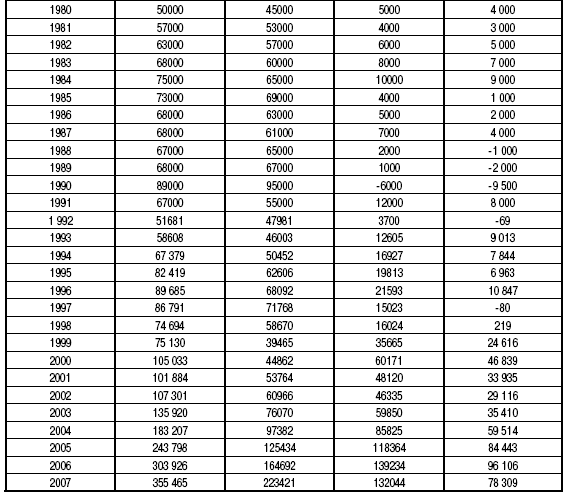

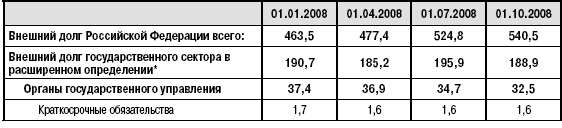

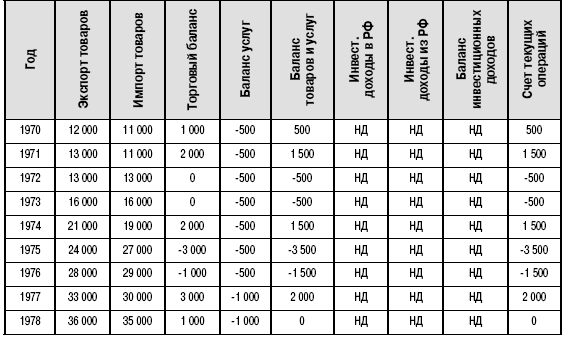

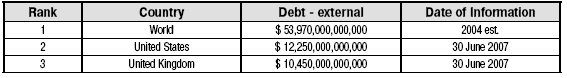

– Вы предлагаете запретить выдачу валютных займов всем экономическим субъектам, а вклады в СКВ разместить в Банке развития. Не радикально ли? С какой стати государство должно брать на себя обязательства по внешним займам коммерческих структур? Не смогут отдать, пусть банкротят. – Я не думаю, что данные решения радикальные. Если вспомнить, что было, когда к власти пришел Рузвельт (был издан федеральный закон о сдаче всего золота в ФРС, как наличного, так и безналичного). К сожалению, в настоящий момент это единственно возможные решения для конкретной ситуации. Я не зря сказал: что сделано, то сделано. Если руководство страны желает серьезного устойчивого развития страны в целом, то оно вынуждено будет идти на эти меры. Есть другое решение – ограничение движения капитала. Мораторий по выплате внешних займов и доходов по ним. Введение месячного периода задержки оплаты счетов по контрактам, пока не будут установлены все нюансы сделки и т. д. Необходимо помнить, что на 1 октября внешний долг РФ составляет 540 млрд. При среднегодовой цене на нефть ниже 40 долл./барр. счет текущих операций будет отрицательным. Точную цифру сказать нельзя, так как не известен курс рубля. Сумму резервов вы знаете – 425 млрд долл. Чтобы сработать в ноль, необходимо при данных условиях девальвировать рубль до момента, пока не произойдет резкое сокращение потребления импорта (включая услуги). Это означает существенное падение реальных доходов населения. У девальвации минусов больше, нежели плюсов. В результате невозможность обслуживания внешних долгов. Я еще не сказал про отток капитала (более 120 млрд долл, за 2008 год). Можно добавить тот факт, что изменение стоимости нефти – это искусственный процесс, за которым известно кто стоит. Могу сказать, какой курс рубля мы увидим, если среднегодовая стоимость нефти будет ниже 30 долл./барр. – 100 руб./долл. А если США продержит нефть на низком уровне один год, а если два, три? Вспомните СССР и 1998 год. Я же говорю, что нужно делать, чтобы этого не случилось. Сейчас что-то еще можно предпринять, как я уже говорил неоднократно, нашей стране просто повезло, что все случилось в 2008 году. Если бы все то же самое произошло через год, то курс уже был бы как минимум 100 руб./долл, и не обошлось бы без принятия решений, которые можно назвать не совсем рыночными. В общем, у Правительства есть шанс, который позволяет в конечном итоге сделать мощный рывок вперед. Я бы сказал, даже переместиться в другую плоскость. Но это отдельная тема. Что касается частных предприятий, все до банальности просто. Национальная экономика, с точки зрения государства, это одна семья. Если бестолковому сыну или дочке необходимо отдавать долги, и в случае их невозврата собственность семьи (неважно, кто в какой квартире живет) будет потеряна навсегда, то очевидно, что глава семьи, если не даст взаймы, окажется полным идиотом. Также будет логичным, если после предоставления займа отец потребует переписать квартиру на себя (для исключения повторения аналогичной ситуации) и кроме этого попросит маму следить за этой квартирой (сделает дубликат ключей), чтобы в ней дружки-алкоголики не собирались. Очевидно, что государство может привлечь заем по более низкой ставке, чем бестолковые дети (в нашем случае – коммерческие предприятия вне зависимости от долевого участия государства в акционерном капитале). В этом случае идет явная экономия бюджета семьи. Все достаточно логично. В экономике аргументов для воплощения в жизнь данной схемы гораздо больше – рабочие места и общее развитие страны. Если компания становится банкротом, люди на улице – пособие по безработице – депрессия – снижение выпуска продукции – революция. Я умышленно перескочил через некоторые причинно-следственные связи, но в конечном итоге дело может закончиться подобным образом. Это с позиции государства. С точки зрения частного предпринимателя, который не имеет отношения к данной истории, все, естественно, неправильно. Можно рассуждать дальше. Экспортеру сырья это на руку, так как сложившаяся ситуация приведет к существенной девальвации рубля. Издержки уменьшаются, а выручка не изменяется (при прочих равных условиях). Импортер будет явно на стороне государства, так как девальвация и безработица будут снижать его прибыль (уменьшение доходов (безработица) и рост цен на продукцию). Одним словом, таких категорий множество. Именно поэтому я искренне убежден, что российская экономика обречена на развитие в рамках государственного капитализма. Я все чаще думаю о руководителях СССР (до Горбачева), которые держали экономику закрытой. Одна из причин – невозможность в долгосрочном плане обеспечить население импортом. Пример очень простой. Импорт товаров в 2007–2008 годах – 230–290 млрд долл. Понятно, что процентов 30 – лжеимпорт, но все же. Добавляем сюда услуги – 59–76 млрд долл., где, по моим оценкам, также есть незаконно выведенные средства. Получаем по итогам 2007 года не менее 190 млрд долл, и 240 млрд долл, в 2008 году. А какой же был экспорт в СССР до 1974 года? Не более 21 млрд долл.; в 1980 году – 50 млрд долл.; в 1990 году – 90 млрд долл. До 2003 года объем товарного экспорта не превышал 110 млрд долл. Сюда также необходимо добавить внешние займы (их надо обслуживать), и получится вообще удивительная картина. До Горбачева долги были незначительные, а в 1998 году внешний долг насчитывал около 140 млрд долл. В настоящий же момент – 540 млрд долл. Даже если учитывать инфляцию, то очевидно, что российская экономика не могла себе позволить импорт в принципе. Отсюда и закрытость. Выводы делайте сами. Очевидно, что мир изменился, и полностью держать экономику страны закрытой – полная глупость. Соответственно, нужны базовые решения, позволяющие пользоваться благами глобализации (они очевидны), но при этом не создавать системных ошибок, которые в конечном итоге обходятся очень дорого государству в целом.

– Да, все не так хорошо, как думалось. Какой выход? – Создание Национального экономического совета. В этом случае нельзя будет все списывать на неуловимого Джона и происки врагов, которые, между прочим находятся в том числе и на территории страны.

– Исходя из приведенных данных отчетливо видно, что экономическая политика последних десятилетий не совсем верная. – Это мягко сказать. Я не могу ответить на вопрос, почему руководители страны не пытались изменить ситуацию. Вопросов очень много, и наиболее серьезные – к М.С. Горбачеву и В.В. Путину. К первому – зачем отдал валютные потоки в частные руки и при этом частично открыл границы? К В.В. Путину – почему не воспользовался благоприятной ситуацией, когда все, о чем я говорил выше, можно было осуществить в спокойной обстановке, особенно во второй срок правления? В настоящий момент есть шанс двум политикам войти в историю в качестве великих реформаторов. Классическая связка: плохой – хороший полицейский. Кто время упустил, тот, естественно, плохой. На ком текущая ответственность, тот хороший. Есть уникальная возможность изменить ход событий на ближайшие 50 лет и вывести российскую экономику на соответствующий уровень. Конечно, для этого необходимы кардинальные решения, особенно в области валютной политики.

– Затерялся Б.Н. Ельцин? – Никуда он не затерялся. Он уже в истории. Практически мало кто понимает его историческую миссию.

– И какова же была его миссия? – Избежать крови при переходе из одной системы в другую. При этом сохранить целостность страны. Он с данной задачей справился на 100 %. С точки зрения экономики у него не было возможностей что-то кардинально поменять. После смерти первого президента России я дал оценку его деятельности в одном из номеров журнала. Несмотря на различные нюансы, у него не было стратегических ошибок.

– В журнале опубликованы ваши письма руководителям страны, в которых вы предупреждали о грядущих экономических сложностях, с которыми страна столкнется в последнее время. Была ли реакция со стороны адресатов? С вами кто-то связывался для более подробного изучения вопроса, касающегося в конечном итоге безопасности государства? – На мое первое письмо (отправленное 27 адресатам) я получил три официальных ответа. Счетная палата, Совет Федерации и Комитет Государственной Думы по безопасности. Мог быть еще один ответ из ФСБ, но на вопрос, нужен ли мне официальный ответ, я сказал, что не нужен. Более объемный ответ был получен из Государственной Думы (переправили ответ ЦБ РФ [направили им запрос]). Мне бы не хотелось в очередной раз ставить в неловкое положение руководство ЦБ (ответ опубликован), так как все, что хотел сказать, я им сообщил. Самый лучший рефери – это время. Я говорил, что вы допускаете стратегические ошибки, они говорили, что все нормально, тем самым вводя в заблуждение руководство страны. Сейчас все встало на свои места. Вывод может сделать каждый. Для меня до сих пор загадка, почему они не видели того, что было очевидным? Думаю, что фразой «экономическая близорукость» вряд ли можно объяснить их полное бездействие. Что касается Совета Федерации и Счетной палаты, то, судя по ответам, они полностью разделяли мою озабоченность.

– У вас было еще одно любопытное письмо, предназначенное Владимиру Рудольфовичу Соловьеву. С его стороны была ли реакция? Он его получил? – Не знаю. Письмо было отправлено на его личную электронную почту. Справляться о получении я не стал, так как посчитал это не совсем корректным. Основная цель письма была не в ответе конкретно Владимиру Соловьеву и не в доказывании того, что, прежде чем говорить в прямом эфире о наличии ученой степени, необходимо изучить некоторые финансовые вопросы более пристально. Мне хотелось еще раз поднять вопрос о проблеме внешнего долга страны, который просто чудовищный. А по словам Владимира Рудольфовича, «несущественный». Кроме этого, указать на то, в какой последовательности будет происходить ухудшение экономической ситуации в России (так все и произошло). С моей стороны это была очередная попытка донести до людей, которые отвечают за решения, что необходимо в срочном порядке принимать экстренные меры. Я до сих пор не могу понять, почему наверху не видели простых вещей?

– Почему вы с иронией относитесь к людям, которые кичатся своими заслугами, в данном случае наличием ученой степени? Сами-то вы тоже кандидат экономических наук. – Вероятнее всего, здесь нет ничего личного. Это общая позиция по отношению к людям, имеющим ученую степень, но не занимающимся научной деятельностью. Возможно, это связано с девальвацией данного звания. Если быть откровенным, то я себя не могу назвать полноценным ученым. Все относительно. Возможно, мне есть с чем сравнивать. Мне довелось общаться с настоящими учеными, которые посвятили жизнь изучению того или иного вопроса. Глубина знаний предмета исследования у них настолько велика, что ты рядом с ними просто пионер. При том что в моей диссертации были новые идеи, которые прошли апробирование на практике. Одним словом, была новизна в предмете исследования. Помню забавный случай, связанный с данным вопросом, который серьезно повлиял на мое отношение к ученым степеням. После присвоения ВАК звания к. э. н. (в 32 года) я решил форсировать события. В течение следующих двух лет выйти на защиту докторской. Когда я поделился своими планами с серьезными учеными, то был издевательски осмеян. Фразу, которая была произнесена, я запомнил на всю жизнь. «Сынок, если ты не хочешь, чтобы над тобой смеялись настоящие ученые, то раньше 45 лет даже не думай выходить на защиту ученой степени доктора экономических наук. Существует лишь несколько предметов исследования, в которых человек может претендовать на столь высокое звание в столь юном возрасте: физика, математика и химия. Все остальное это «дешевые понты», которые ничего не стоят». Считаю, что эти слова совершенно правильные. После того случая на людей, которые по несколько раз в течение короткого промежутка времени напоминают всем, что они имеют ученую степень, я смотрю с усмешкой. Быть ученым – это большой труд, за которым стоят годы исследований, на которые тратятся не менее 7-10 часов ежедневно. Все остальное – это пижонство и тщеславие.

– Если я вас правильно поняла, то до докторской еще далеко? – Да, вы все правильно поняли, но если будет время, то постараюсь выйти на защиту докторской в 2010 году. Где-то в 38 лет. Причина одна: есть что предложить, особенно с учетом сложившейся экономической ситуации в стране. Но всегда нужно помнить народную мудрость: мы предполагаем, а Бог располагает. Время покажет.

– Предлагаю на время отвлечься от макроэкономики. Что можно сказать о журнале «Портфельный инвестор» как о проекте в целом? С точки зрения рентабельности насколько журнал эффективен? Текущее состояние дел находится в рамках прогноза? – Если говорить о проекте в целом, но в настоящий момент мы находимся на первом этапе. Причина одна – недостаточный платежеспособный спрос, не позволяющий развивать издание. Другими словами, расходы превышают доходы, так что с точки зрения рентабельности выпуск журнала является убыточным мероприятием (при существующихиздержках). В настоящий момент работаем в направлении по изменению издателя журнала. Если нам это удастся сделать, то экономия на расходах может составить до 80 000 долл. Сейчас для нас главное, чтобы журнал выходил.

– Текущее состояние дел – это ошибка менеджмента? Или продукт невостребован? Или какие-то другие причины? – Основная причина все же в недостаточной востребованности журнала в том виде, в котором он существует. Все идет именно от этого. Есть два основных направления развития печатного СМИ. Первый – значительные деньги и «ширпотребовская» тема. После раскрутки журнала появляется тираж (рекламные площади), который продается рекламодателям. В нашем случае бюджет должен был составлять не менее 5 млн долл, в течение трех лет. Этого достаточно для реализации 40–50 тыс. экземпляров в месяц. Второй путь несколько проще, он менее рискованный. Есть пул рекламодателей, готовых платить за конкретную аудиторию конкретные деньги. Расчет идет от дохода, который известен. Все остальные варианты являются сверхрискованными и состояться могут в основном за счет уникальности продукта. Запуская проект с бюджетом в 1 млн долл., я рассчитывал именно на уникальность продукта. Кроме того, у меня была козырная карта. Я знал, что будет с финансовой ситуацией, и в течение последних двух лет предупреждал об этом. Когда вокруг говорили, что все будет хорошо, я придерживался совершенно другой позиции. Я предполагал, что, когда жизнь докажет мою правоту, люди начнут более активно спрашивать именно наш продукт. Мне казалось, что это логично. Однако в настоящий момент это практически не ощущается. Сегодня я могу сделать окончательный вывод: мне не удалось донести до читателя, что журнал нужен именно ему, что внимательное изучение статей позволяет решать ряд стратегических задач: получение достоверной отфильтрованной информации; альтернативное мнение по широкому спектру вопросов; повышение финансовой грамотности и др. Основной аргумент читателей, которые, как правило, не погружаются в материал, – журнал очень сложен для восприятия. Много цифр, таблиц, графиков. Нужны готовые решения. Естественно, я с этим не могу согласиться, так как готов обосновать каждую страницу размещенного текста. Прочтение журнала требует определенных умственных усилий, это действительно так. Если мы хотим, чтобы у нас начались перемены к лучшему (в семье, стране, компании), то нам надо больше знать, соответственно, усиленно «работать головой». Считать это ошибкой я, естественно, не могу, так как уверен, что нужно делать только первоклассные продукты, которые позволяют индивидууму развиваться (в широком плане). Если вернуться на несколько лет назад, то, хотя мной потрачены существенные финансовые средства, я бы в основном делал все то же самое. Единственное, больше рассчитывал бы на свои силы, а не на пустые обещания помощи.

– Все же перспективы у журнала имеются? – Конечно, имеются. По большому счету, при определенном стечении обстоятельств, это второй «Форбс» и первоклассный бренд. А весь проект в целом – это новый финансовый холдинг, включающий издательский дом (журнал, газета (электронная), книги, диски, выход англоязычной версии журнала и др.), образовательный центр, управляющую компанию, клуб и др. Возможно, для сохранения журнала придется продать проект в целом. Главное, чтобы люди, которым это необходимо, могли получать информацию. Уже сейчас мы ведем переговоры с издательством о выпуске серии книг под общим названием «Библиотека журнала “Портфельный инвестор”». По моим прикидкам, под данным брендом может выйти не менее 50 книг. Первые семь готовятся на основе публикаций в журнале.

– Если это настолько перспективно, то не проще ли привлечь финансирование? – Привлекая финансирование со стороны, ты берешь на себя определенные обязательства. В настоящий момент я считаю нецелесообразным взять на себя риски в размере нескольких миллионов долларов. Это может себе позволить инвестор, у которого данная сумма денежных средств является венчурным финансированием, с одной стороны. А с другой стороны, он должен внутренне понимать необходимость повышения финансовой грамотности российского населения. Мало того, он должен понимать, за что в конечном счете он платит.

– А вы понимаете, за что? – Думаю, что очень близок к пониманию. Если брать меня, то это отдельная история, которая уходит далеко за рамки создания журнала. Слишком много было факторов и фактов, которые подвигли меня на создание и выпуск журнала именно в этот период времени. Порой даже мистические. Возможно, все дело в том, что до 90 % денег я заработал на фондовом рынке. У меня по этому вопросу сформировался некий комплекс. Конечно, нельзя считать доходы, полученные за счет операций с акциями, деньгами, заработанными неэтичным способом, но сомнения у меня были. Поэтому деньги, потраченные на проект, есть некая оплата неких счетов. В настоящий же момент я полностью убежден, что ничего никому не должен. Как смог, я донес до широких слоев населения алгоритм получения прибыли на фондовом рынке, предложил путь развития для страны (в области экономической политики), предупредил за год, что, вероятнее всего, произойдет на финансовых рынках. Кто-то воспользовался, кто-то нет, но это уже не мои проблемы. Я сказал, как, что, где и когда. Потратил личные деньги, чтобы донести информацию до максимального количества народа. Все остальное – это проблемы другого порядка, на которые я не могу повлиять в принципе.

– В вашей биографии есть момент перемещения из одной точки страны в другую. Объясните, пожалуйста, какой смысл был ехать учиться в мореходное училище во Владивостоке, когда вы жили в Крыму? Неужели в Крыму не было мореходных училищ? Или это романтика? – Действительно, на первый взгляд очень странно, проживая в Крыму, ехать за 10 000 км во Владивостокское мореходное училище. Но есть маленькая деталь – полное название училища, которое звучит так: Владивостокское мореходное училище для моряков загранплава-ния. Но если серьезно, то причин было несколько. Первая – осуществление безрисковой сделки. Поступление в училище являлось второй попыткой. Первая закончилась неудачно, когда я пытался поступать в Ростовское мореходное училище (двойка за диктант). Если я не ошибаюсь, то конкурс был примерно 4–5 человек на место. Владивосток – это вторая попытка стать моряком. Все дело в том, что на специальность «механик» принимали без экзаменов, если в аттестате нет троек. Поэтому для меня это была безрисковая сделка.

– Вы ведь закончили училище по специальности «радиотехник»? При чем тут специальность «механика»? – Все очень просто. Для гарантированного попадания в училище документы были поданы на специальность «механик». В дальнейшем, разобравшись с ситуацией на месте, я забрал документы с одного факультета и направил их на другой (радиотехнический). Первоначальный замысел был именно такой, но предполагалось, что я это осуществлю уже во время учебы.

– При смене факультета вам все же пришлось сдавать экзамены? – Нет, экзамены я не сдавал, так как при переходе на другую специальность я приемной комиссии предложил использовать аттестат за девять классов, в котором средний бал составлял 4,85 (считается, отличник). Мнение членов комиссии разделилось, но, учитывая нюансы (товарищ прилетел за 10 000 км поступать именно в данное училище, плюс различные спортивные достижения: разряды, первые места на соревнованиях и т. д.), решили сделать исключение.

– Хитро, конечно. – Я бы назвал это реализацией сильного желания поступить в мореходное училище на конкретный факультет и умения договариваться (в хорошем смысле слова). Именно из-за этого умения в те годы мне часто приходилось быть переговорщиком по улаживанию различных ситуаций. Вторым важным моментом был комплекс ребенка родителя, занимающего определенный пост. Дело в том, что в школе у меня было своеобразное поведение. Учителям я говорил все, что думал. Заступался за тех, кого незаслуженно могли оскорбить, как правило, это были ребята, которые не очень хорошо учились, но при этом вполне приличные подростки. Многие преподаватели закрывали глаза на то, что я читал художественную литературу на уроках, естественно, не слушая объяснения учителя. Когда меня спрашивали, почему я не слушаю преподавателя, то я говорил, что уже знаю это. Конечно, меня вызывали к доске и просили рассказать о том, что учитель объяснял. И мне приходилось доказывать, что я это уже действительно знаю.

– Откуда вы это знали? Были второгодником? – Ирония здесь неуместна. Как откуда? Из учебника, естественно. У меня была особенность приблизительно на четверть вперед изучать предмет, как правило, это были математика, физика, история, география, труд (шутка). Я искренне не понимал, зачем пол-урока рассказывать то, что подробно написано в учебниках. Вполне логично было бы сказать ученикам: прочитайте страницы такие-то, завтра, в случае если что-то будет непонятно, обсудим. У меня даже был период, когда я всерьез задумывался окончить школу на пару лет раньше. Но разум восторжествовал. Я решил, что лучше будет, если я спокойно, никого не раздражая, буду читать художественную литературу, сидя на задней парте. Бывали, правда, дурацкие ситуации, когда во время урока я не мог удерживать смех, читая некоторые эпизоды. Мне делали замечания. Я искренне считал, что это нормально.

– Получается, что вы были одаренным ребенком? – Абсолютно нет. Вполне обыкновенным ребенком, со средними способностями. Память так себе. Скорее всего, система образования была рассчитана на средний уровень, с учетом возможных пропусков занятий (по болезни, это частая причина, особенно в Москве – сужу по своей старшей дочери), а я не болел, уроки не прогуливал, читал очень много, поэтому учеба давалась мне достаточно легко. Вместе с тем были предметы, которые мне не нравились в принципе: химия, биология, русский язык. С русским языком у меня вообще проблемы. Я бы сказал, что-то противоположное врожденной грамотности. Вероятнее всего, это нелюбовь к деталям, мелочам. Одним словом, не знаю. Вернемся ко второй причине моего перемещения на столь длительное расстояние. Я жил не тужил. В один прекрасный момент (точно не помню причину, возможно, кто-то сказал) мне показалось, что отношение ко мне – это отношение к должности моего отца (последние несколько лет до пенсии – старший следователь по особо важным делам Крымской области, с еженедельным пятнадцатиминутным выступлением по местному телеканалу). Типа, тебе все можно потому, что твой папа большой начальник. Немного поразмыслив, я вбил себе в голову, что, наверное, это так и есть. Какой выход? Естественно, уезжать туда, где тебя никто не знает, и добиваться всего самому. Что и было сделано. Одним словом, совместил приятное с полезным. Заканчивая тему мореходного училища, могу отметить, что лучшей школы жизни придумать невозможно. Если бы у меня был сын, я обязательно отправил бы его учиться за тридевять земель именно в мореходное училище. Конечно, сейчас все по-другому, но думаю, что базовые вещи остались. Вероятнее всего, со временем напишу книгу об этих незабываемых четырех с половиной годах учебы. Один сплошной анекдот.

– А как вы оказались в Москве? – Вероятнее всего, это судьба. Когда я был после первого курса в отпуске в Крыму, то встретил девушку из Москвы (14 лет, отдыхала с мамой на море). Через два года она стала моей женой. После окончания училища в 1991 году я вынужден был переехать на постоянное место жительства в Москву.

– Во сколько же лет вы женились? – Мне было 18 лет, и учился я на третьем курсе. Жена оканчивала среднюю школу. Вообще, это была необычная история, но я не думаю, что она интересна читателям.

– Вы говорите, что были вынуждены переехать жить в Москву. Получается, особого желания перебраться в столицу не испытывали? – Насколько я помню, нет. Я не понимал, что буду там делать. Ни одного знакомого (кроме супруги и ее мамы), бардак в стране и т. д. Основной вариант был остаться во Владивостоке (товарищи, работа (моряк загранплавания), все знакомое). Но так как нельзя было маму жены оставлять одну по состоянию здоровья, то пришлось переезжать в Москву.

– Как вы пришли к биржевому делу? Результат образования? – О рынке ценных бумаг я узнал еще в советское время, в классе 6–7 (1984–1985 годы). Дело в том, что у нас дома была очень большая библиотека (более 3000 книг). Я не знаю, почему, но меня очень интересовала Америка. Я откопал в семейной библиотеке шесть или семь книг про США и прочитал их от корки до корки. Мне было очень интересно. После этого об Америке я знал больше всех своих сверстников. Я на память называл все штаты, реки, мог сказать, в каких городах какие размещены заводы, периоды правления президентов и т. д. Я поминутно знал хронологию убийства Кеннеди и много чего еще. Именно тогда я узнал, что биржа ценных бумаг – одно из исчадий ада (по мнению авторов). К своему стыду, признаюсь, что именно в то время была теоретически разработана модель получения прибыли на фондовом рынке. Кроме того, что стоимость акций зависит от результатов деятельности предприятия, я больше ничего не знал. Схема имела следующий вид. На заводе вечером возникает сильный пожар (короткое замыкание). На следующее утро эта информация попадает в газеты, где высказывается предположение об ужасающих убытках. Инвесторы, узнав столь радужную новость, продают акции предприятия. Цена, естественно, падает. Кто-то покупает подешевевшие акции. Через определенное время газеты вновь пишут о данном происшествии, но при этом указывается, что большого ущерба нет. Результат – стоимость акций вновь начинает расти. Акции продаются. Тогда я еще подумал: действительно, исчадие ада, если я в 12 лет додумался, как можно получить на бирже прибыль.

– Ну а как вам схема получения прибыли с позиции опыта и сегодняшнего дня? – Слишком много изъянов, но в целом неплохая. Чем больше я читал о фондовом рынке, тем сильнее у меня возникало желание узнать о нем больше. Но так как это был СССР, о реальной работе в данном сегменте экономики не могло быть и речи. В дальнейшем, когда стало очевидным, что с социализмом покончено (1 января 1992 года), необходимо было определяться, как жить дальше. На вопросы знакомых, где бы я хотел работать, я отвечал: на бирже ценных бумаг. В конечном итоге на биржу я попал в 1993 году, но уже после того, как устроился работать в одну из финансовых компаний и поступил учиться в университет. Функции были достаточно просты. Берешь акции в компании (именные) и идешь продавать их населению. На мой вопрос: «Как и где это делать?» – мне ответили: «Ты ведь окончил мореходное училище и, вероятнее всего, занимался мелкой фарцовкой, соответственно, прояви смекалку. Деньги за акции вряд ли кто даст, но у людей еще остались ваучеры, которые все равно что деньги. Одним словом, меняй акции на ваучеры. Ваучеры приноси нам, мы их у тебя по хорошей цене купим». Я поинтересовался, какая у меня будет зарплата, на что мне ответили, что неограниченная, от 5 до 10 % выручки. На мой вопрос, что будет, если я не смогу поменять акции на ваучеры, последовал ответ: прояви смекалку. Через три месяца я стал зарабатывать приличные деньги, в результате чего мне подняли отпускную цену на акции. Но переломным моментом в моей трудовой практике стало личное присутствие на бирже, где шла активная торговля ваучерами. Там один из сотрудников выдал мне страшную тайну: ваучеры на бирже может продать каждый, купив за 10 рублей входной билет. Естественно, я высказал возмущение своему непосредственному начальнику (парню на несколько лет старше), на что получил ответ: я же должен на чем-то зарабатывать. Со словами, что он подлец, я сам пошел на биржу и совершил первую в своей практике биржевую сделку. Приход на биржу стал ключевым моментом в моей трудовой деятельности, так как отпала необходимость работать на финансовую компанию, которая слишком много на мне зарабатывала. Брать акции на реализацию можно было непосредственно на бирже, что оказалось значительно дешевле. В конечном итоге я перебрался именно туда. Биржа стала моим рабочим местом на ближайшие несколько лет. Таким образом, я превратился из «уличного брокера» в профессионального участника рынка ценных бумаг. В дальнейшем (в 1994 году) получил квалификационный аттестат первой степени, позволяющий осуществлять операции с ценными бумагами. Так как в 1993 году я поступил учиться в Университет потребительской кооперации (экономическая специальность), то весь практический опыт я получал, проводя торговые операции с различными инструментами торговли (акции, ваучеры).

– У вас последним образованием значится Академия государственной службы при Президенте РФ. Там отлично преподают биржевое дело? Какой смысл был идти учиться именно туда? Вполне логичным было бы получение MBA, например. – Все достаточно просто. Случайно попав на работу, связанную с государственными структурами, через определенный промежуток времени в качестве карьерной цели я поставил задачу – стать премьер-министром РФ. Как можно занимать столь высокий пост, не получив профильного образования?

– Интересно, как можно случайно, после многолетней практики специалиста по ценным бумагам попасть в государственные структуры? – Совершенно случайно. Несмотря на то, что я специализировался на операциях с ценными бумагами, у меня также имелся неплохой опыт работы на производстве (финансовый отдел, расчеты себестоимости, работа с дебиторской задолженностью, проблемы, связанные с получением кредитов, и т. д.). У меня был товарищ – советник министра труда и социального развития, который курировал Республиканский фонд социальной поддержки населения. Возглавлял данную организацию Алмазов Сергей Николаевич, бывший директор Федеральной службы налоговой полиции (создал организацию с нуля и возглавляя ее семь лет). У него был зам по финансам, который скоропостижно скончался. Меня предложили в качестве кандидата на данную должность. После нескольких собеседований (министр Александр Петрович Починок, первый зам. министра Галина Николаевна Карелова и руководитель фонда Сергей Николаевич Алмазов) я был назначен на данную должность. Вначале в качестве заместителя, впоследствии в качестве первого заместителя руководителя.

– Получается, вас назначали легендарные личности? – Именно легендарные. Я благодарен судьбе за то, что у меня была возможность общаться со всеми вышеперечисленными людьми, у которых я многому научился. Каждая встреча для меня была чем-то вроде образовательного курса. Главным учителем являлся Сергей Николаевич, с которым была возможность общаться практически каждый рабочий день. Он не просто легендарная личность, он часть эпохи. Я не так много встречал людей, которые искренне переживали за страну и полностью себя отдавали работе, стараясь что-то сделать для успешного развития государства. Возможно, когда-нибудь я напишу об этом книгу. Именно в тот период, общаясь с людьми, которые в той или иной степени принимали решения в стране, у меня зародилась идея стать премьером. Мне казалось, что у меня есть конкурентное преимущество: родился и жил до 16 лет в Крыму. Было очевидно, что проблемы с Украиной только усилятся, и через 10–15 лет их легче сможет решить человек с местными корнями. Также являлось очевидным, что рано или поздно образуется что-то вроде союзного государства (Россия, Украина, Белоруссия и Казахстан) с единой валютой, где необходимо будет искать компромиссы. Должность премьер-министра – это в большей степени функция. Если брать основную цель работы, то это уметь находить компромисс, быть «договороспособным», грамотно осуществлять кадровую политику. И, естественно, видеть картину в целом.

– Как насчет премьерства? Планы не изменились? – Если я не работаю в государственных структурах, то можно предположить, что изменились.

– То есть вы больше не хотите быть премьер-министром? – Больше не хочу.

– В чем причина? Конкуренция большая? – С конкуренцией все не так сложно, как кажется на первый взгляд. В один прекрасный момент я окончательно понял, что не смогу пройти весь тернистый путь до столь высокого уровня и при этом остаться в ладу со своей совестью.

– Почему не сможете? – Вероятнее всего, дело в характере. Чем дальше в лес, тем больше дров. С каждым новым шагом приходится принимать решения, с которыми ты не совсем согласен. Но их необходимо принимать, потому что система требует. Они бывают не совсем правильны, не совсем разумны, не всегда стратегически до конца просчитаны и т. д. Можно периодически обыгрывать систему («косить»), сглаживать последствия и т. д., но на этом долго не протянешь. Одним словом, чем выше уровень властных структур, тем больше цинизма. А я по натуре «социальщик». В один прекрасный момент я понял, что с моим характером премьерами не становятся. Возможно, если бы я не разбирался в экономических вопросах, то часто думал бы, что другого пути нет. Если наверху решили, то все досконально просчитано. Либо нужно закрывать глаза, либо где-то двигаться с совестью. Между прочим, я не говорю о необходимых решениях, где вступает в действие арифметика: приносишь в жертву малое, получаешь большее. Это совершенно другое.

– Пример можно? – Пожалуйста. Закрытие шахт. В начале девяностых было принято решение о закрытии неперспективных шахт. Не обсуждаем, правильно или неправильно. Закрывая шахту, ты выгоняешь на улицу тысячи рабочих. Ты точно знаешь, что, как минимум, 70 % не найдут работу. С учетом переквалификации все равно общая цифра не опустится ниже 50 %. Что люди будут делать? По закону государство должно их переселить (если это попадает под программу) или создать рабочие места. Ты точно знаешь, что этого не будет, как минимум, лет десять. Принимать решение о закрытии – элементарный цинизм. Чтобы оценить, каков он в полной мере, необходимо побывать в этих поселках и посмотреть, как живут люди, что едят их семьи. Но самое главное, что при этом существует альтернатива. Пример – путь экономического развития, осуществляемый в течение последних десятилетий. Я убежден, что можно действовать по-другому. Или, например, оценка жизни военного. Мое мнение, что гибель солдата (вне зависимости от места прохождения службы) необходимо оценивать в 200 тыс. долл., офицера – 300 тыс. долл. Все разговоры, что нет денег, это полное снятие с себя ответственности и нежелание вникнуть в ситуацию. Никто не хочет поставить себя, свою семью на место погибшего и его родственников. Подойдите к любому чиновнику (возьмем заместителя министра) и спросите, во сколько он оценивает жизнь своего ребенка? Начнется мычание и философские разглагольствования. Но если изменить вопрос и поставить его в следующей формулировке: сколько вы готовы заплатить, чтобы ваш сын или дочь не умерли – 100 тыс. долл.? 300 тыс. долл.? Вы придете к ответу, что готовы отдать все что есть. А чем отличается ребенок чиновника от ребенка одинокой женщины? Когда нет возможности, и говорить не о чем. Но когда все делается элементарно, так как есть различные источники и механизмы, которые можно комбинировать, тогда все иначе. Примеров множество. Одним словом, с карьерой руководителя государства покончено.

– Вообще-то, руководитель в нашей стране – Президент. – Это сегодня Президент. В конечном результате будет премьер. Это вопрос времени. Считаю, что оптимальный вариант для развития России – это парламентско-президентская республика, с основными полномочиями у премьера. Но это все детали.

– Давайте немного отвлечемся от политики. Ваша детская мечта? – Детскую не помню. Сознательная – стать моряком.

– Ваша несбывшаяся мечта? – Скорее всего, стать кинорежиссером.

– Какими видами спорта вы увлекаетесь? – В настоящий момент, после травмы, полученной в юном возрасте, немного играю в волейбол и плаваю. Раньше был достаточно спортивен.

– Как и где вы предпочитаете отдыхать? Есть любимая страна, в которую хочется ехать всегда? – Пока такой страны нет. Если есть возможность, то стараюсь побывать в разных странах. Однако, как часто в жизни бывает, либо есть деньги, но нет времени, либо наоборот.

– Вы эмоциональный человек? Легко идете на риск? Вы знаете свой порог риска? – Менее эмоциональный, нежели основная часть населения. На риск иду достаточно сложно. Основной принцип: зачем рисковать, если можно не рисковать. Стараюсь, если можно, обойтись без риска. Так как я абсолютно не азартен, то в повседневной жизни не использую термин «порог риска». Когда активно «торговал» на рынке, то это называлось «лимиты по возможным убыткам». Это счетная величина, которой придерживался практически всегда.

– Вы доверяете своей интуиции? – Если это подкреплено расчетами, то, возможно, с ней соглашаюсь.

– Верите в сны? – Я бы так сказал, принимаю во внимание. У меня было несколько случаев, когда я во сне видел стоимость актива выше или ниже стоимости в текущий момент. При этом могу либо сократить, либо усилить позиции. Со снами у меня особые отношения. Что-то снится практически каждую ночь. Как правило, большую часть я помню. Очень много различных сюжетов, историй, законченных рассказов. Бывает фантастика, иногда достаточно интересная, по которой можно писать сценарий и снимать фильмы. Бывают встречи с достаточно интересными людьми. Не знаю почему, но несколько раз встречался во сне с Владимиром Владимировичем Путиным. Чай на кухне пили, при этом я понимал, с кем именно. По-моему, пытался что-то объяснить в области экономики.

– А как вы относитесь к Владимиру Владимировичу? – Думаю, что ему непросто. Он мне напоминает персонаж из фильма про Фандорина, когда в конце он отказался служить (по-моему, новому губернатору), но в итоге посчитал, что лучше он будет на этом месте и сделает все возможное для страны, чем тот, кто мог там оказаться. Мне кажется, о первых лицах достаточно сложно говорить объективно, так как образ формируется годами, и если лично не знаешь человека, то, вероятнее всего, это будет типичный портрет на уровне сформированного СМИ образа.

– В опубликованной статье «Последний великий шанс, или как спасти российскую экономику» (ПИн, 2008, № 12) вы не оставляете Владимиру Владимировичу выбора. Либо кардинально менять экономическую политику, либо войти в историю как политик упущенных возможностей. Возможен ли компромисс? – К моему глубокому сожалению, компромисс невозможен. Либо одно, либо другое. В настоящий момент нет ответа, что будет с экономикой, да и вообще с нашей страной, если в течение хотя бы двух-трех лет средняя стоимость нефти будет ниже 25 долл./барр. Страшно подумать. Убежден, что иного пути просто нет. Вся ответственность за экономическую политику лежит на прежнем руководителе государства. Приведу некоторые цифры. Общая сумма сальдо платежного баланса за период с 2000 по 2008 год составила 563 млрд долл, (грубо, чистый валютный остаток дохода страны, без учета сальдо по движению капитала). Чистый отток капитала около 160 млрд. долл. Внешний долг страны увеличился за этот период с 160 млрд долл, до 540 млрд долл, (на 1 октября 2008 года). ЗВР на конец 2008 года 435 млрд долл, (увеличились на 410 млрд долл). Если все это суммировать, то в «сухом остатке» получится утечка капитала в размере 370 млрд долл. С учетом возможной погрешности и курсовых изменений, все равно не меньше 300 млрд долл. А если учесть, что минимум по 30 млрд долл ежегодно уходило в качестве лжеимпорта, то еще нужно прибавить не менее 250–300 млрд долл. Обычно в таких случаях кто-то должен отвечать. В качестве ответа – новая экономическая политика.

– Как вы проводите свободное время? – Свободного времени практически нет. Как правило, занимаюсь с детьми или что-нибудь пишу.

– Вы ходите в театр, кино? Какие жанры предпочитаете? – Хожу в театр, но не часто. За год удается побывать не более чем на десяти спектаклях, нескольких концертах, паре десятков фильмов и до десяти анимационных фильмов. Тематика разнообразная. Самое главное, чтобы было интересно.

– Российские фильмы нравятся? – Сложный вопрос. В последние 20 лет шедевров практически нет. В качестве основной причины низкого качества кинематографа отечественные режиссеры называли отсутствие денег. Думаю, что в последние несколько лет средств было достаточно. Результат улучшился, но не пропорционально вложенным средствам. Мне кажется, не хватает чего-то другого. Вероятнее всего, мозгов. Простите за грубость. Практически нет интересного сюжета. Здесь я, конечно, не специалист, поэтому не могу дать объективной оценки уровню творчества. Больше хожу в кино для поддержания отечественного кинематографа. Возможно, с годами что-то получится, и количество перейдет в качество.

– Какой последний российский фильм смотрели? – «Обитаемый остров». Мягко сказать, я не в восторге. Идея хорошая, но общее ощущение осталось негативным. Знал бы, не пошел. Кстати, другой разрекламированный фильм – «Стиляги» – является полной противоположностью. Я бы сказал, сильный фильм. Наверное, входит в десятку лучших фильмов, снятых в России за последние 15 лет. Полученное впечатление равноценно впечатлению от просмотра лучшего западного фильма.

– Кто, по вашему мнению, сегодня может сравниться по таланту с великими актерами советского периода? Кто лучший? – Если брать моих ровесников, то Евгений Миронов. Он один из лучших. Талант он и в России талант.

– Можно ли сказать, что к основной части человечества жизнь несправедлива в принципе? – Думаю, что в конечном итоге каждый получает по заслугам. Единственная загадка – почему дети умирают? Мне кажется, это не совсем справедливо. Хотя, наверное, все непросто. Полностью согласен с пословицей «Что посеешь, то и пожнешь». Примеров достаточно. Одним словом, по тому, как человек заканчивает жизнь, можно судить о его поступках в прошлом.

– Согласны ли вы с утверждением, что за все нужно платить? – Полностью. Кому-то приходится сразу оплачивать счета, кому-то дается рассрочка платежа, а некоторые получают отсрочку, но, как правило, с нерыночной процентной ставкой. Но в результате к концу жизни счета должны быть оплачены всеми. Это действует и в обратном направлении.

– Кого вы считаете в России совестью нации? – Из тех людей, кого я знаю, отдал бы данный приз своему папе. Думаю, что он его заслужил.

– Как вы считаете, что нужно для того, чтобы быть успешным, финансово независимым? Для вас ключ к успеху – это дисциплина, целеустремленность, уверенность или что-то другое? – Если говорить о финансовой независимости, то не так много. На первом этапе нужно быть воспитанным (со всем набором качеств). Как бы это банально ни звучало, порядочным и честным человеком. Получить образование. Очень много читать по специальности. Постоянно двигаться вперед, даже если нет сил и возможности. Работать больше, чем окружающие. Все остальное придет само. Наверное, это и есть ключ к финансовой независимости.

– Справедливо ли высказывание, что жизнь – это игра? – В определенном смысле это так. Важно, чтобы в этой игре не заигрываться.

– Что для вас деньги? Какое место они занимают в вашей жизни? – Это право выбора и ответственность. Очень важно, чтобы была возможность, но ты можешь ей не воспользоваться. Если философски подойти к вопросу, то природа (бог) не всем дает возможность иметь деньги. Но если дает, то и спрашивает по полной программе. Может забрать, если человек халатно к ним относится.

– Есть ли у вас недвижимость за рубежом? Это необходимость или инвестиция? – В дальнем зарубежье нет. Не заработал еще. Была бы возможность, то купил бы где-нибудь на море.

– Если бы вам представилась возможность жить в СССР до глубокой старости, воспользовались бы ей? – Конечно, нет. Причин несколько. Одна из основных – отсутствие права выбора.

– Вы никогда не думали уехать на ПМЖ за границу? – Серьезно не думал.

– Какая страна, кроме России, подошла бы вам как постоянное место жительства? – Затрудняюсь ответить. Думаю, что Крым, который я считаю российской территорией. Вопрос времени. Где-нибудь на ЮБК в тишине рядом с морем.

– Что значит «вопрос времени»? – Я почему-то уверен, что все закончится разделом Украины на две части. Все к этому идет. Со временем восточная часть войдет в состав России (неважно, в каком статусе). Есть эволюционные пути развития, которые остановить невозможно. Уверен, что если провести референдум, то народ выскажется именно за данную конструкцию. Украина как государство – полный банкрот и находится в этом состоянии уже пару лет. Чем дальше, тем хуже. С экономикой все будет гораздо печальнее. Соответственно, основные предпосылки созданы.

– Вы сказали, что хотели бы жить в тишине. Это что значит, неужели в лесу? – Если лес выходит к морю, то можно и в лесу. Наверное, даже желательно в лесу, так как придется меньше тратить денег на посадку растительности. В тишине, чтобы никому не мешать и тебя лишний раз не беспокоили. Захотел пообщаться – пригласил в гости. Если кто-то захотел тебя увидеть и интерес взаимен, ты едешь к человеку. Скорее всего, это идет от того, что у меня нет проблем с общением. Как правило, люди много тратят времени на пустую болтовню. Мне гораздо интереснее заниматься другими делами: научными исследованиями, чтением книг, спортом, общением с детьми. Почему рядом с морем? Чтобы была возможность плавать круглый год.

– Что читаете? – Если брать в процентном соотношении, то где-то 70 % – это профессиональная литература, связанная с инвестициями и экономикой.

– Что из современных авторов? – У меня мало времени, поэтому читаю в первую очередь книги интересных людей. Из современных авторов больше всего изучал произведения Михаила Иосифовича Веллера.

– Почему именно Веллер? – Он мне интересен как человек, это неординарная личность. Я не очень разбираюсь в современных авторах, но мне кажется, в его книгах есть позитив. К глубокому моему сожалению, в настоящий момент в искусстве не так много позитивного. Кроме этого, мы чем-то похожи. Когда я брал у Михаила Иосифовича интервью, то на некоторые вопросы будто слышал свои ответы. Кстати, он один из немногих, кто говорит искренне, не фильтруя свои мысли через сито выгоды.

– А раньше что читали? – Я уже говорил, что у нас дома была хорошая библиотека, включавшая в себя всю Советскую энциклопедию, серию ЖЗЛ, полное собрание шедевров мировой литературы. В среднем я читал не менее двух часов в день. Читать я начал активно с третьего-четвертого класса. Спектр был достаточно широким. Детективы, фантастика, историческая литература, приключения. Стандартный набор подростка. Не очень любил лирические произведения. Одним словом, в книге должна быть загадка, ход событий. Поменьше описаний природы и пустых разговоров. Здесь необходимо добавить, что я не совсем правильно читаю.

– Это как так? Справа налево, что ли? – Нет. Читаю слева направо. Для меня книга – это в первую очередь источник информации. Поэтому при чтении я не любуюсь, как это написано. Складно, легко читается, да и ладно. Вероятнее всего, именно поэтому у меня не перегружается мозг. Идет поток информации с общей оценкой. В дальнейшем остается концепция и основной ход событий. Меня не интересуют детали. Это как экономист и бухгалтер. Для одного важен порядок цифр и общая стратегия, а другой будет мучиться и искать 10 копеек, так как без них баланс не сойдется. Разные склады характера. Исходя из этого, разговоры истинных читателей о стиле и мастерстве автора мне совершенно непонятны. В то же время соглашусь, что много при этом теряю. Но, к сожалению, это не моя вина.

– Какой из героев литературы вам более близок по духу? – Капитан Блад и Шерлок Холмс. По характеру я в большей степени капитан Блад. Хотя, думаю, что окажись сыщик на месте Блада, то это было бы одно и то же.

– Как к поэзии относитесь? – Как практически любой подросток, в юношестве что-то писал. Но как читатель не могу сказать, что увлекаюсь. С листа не воспринимаю. Возможно, не пытался воспринимать. Я лучше усваиваю, если кто-то читает (правильно нужно это делать) или поет. Так как я считаю, что лучший советский поэт – это Высоцкий, а из современности – Александр Новиков, то и подход соответствующий. Я читал стихи Высоцкого на бумаге. Стихи как стихи. Но в его исполнении это сильно и гениально. Единицы при исполнении его произведений могут передать всю их силу и глубину. Аналогичная ситуация со стихами в исполнении Александра Новикова. К сильному тексту он добавил не менее талантливую музыку, которая усиливает восприятие его произведений. Хороший пример – стихи Есенина в его исполнении. Его манера подачи придает им мощь. И равных ему в этом деле нет. Думаю, если бы не его своеобразный характер, то не я бы один говорил о его явном таланте. В общем, я не специалист в данном вопросе, поэтому могу рассуждать с точки зрения нравится – не нравится. Так же как в живописи. Красивое нравится, глупости не очень. Я до сих пор не могу понять, что люди нашли в «Черном квадрате». Иногда мне кажется, что кто-то идиот. Если с точки зрения бизнеса, то это совершенно другая история.

– Какая музыка нравится? – Ничего особенного. Стандартный набор российского человека. Вырос на песнях Владимира Высоцкого, Андрея Макаревича, Александра Новикова, Александра Розенбаума. Из советских певцов вроде бы всё. Из зарубежных исполнителей – Адриано Челентано, Тина Тернер. Классическую музыку в детстве не слушал, хотя коллекции были серьезные (папа любит и разбирается на уровне профессионала). Сейчас вкусы почти не изменились, за исключением того, что добавились классическая музыка и джаз. Пристрастий особых нет.

– «Битлз» любили? – Нет. Мягко скажу, у меня нет ни одного диска сейчас и никогда не было раньше. Вероятнее всего, я что-то в этой жизни не понял.

– Если бы природа предоставила вам шанс прожить жизнь с начала, чтобы вы сделали по-другому? – Стратегически ничего не менял бы. Естественное желание любого человека – сделать всего по максимуму. Больше прочитать книг. Больше написать. Больше детей.