Как инвестировать в недвижимость [Артём Цогоев] (fb2) читать онлайн

[Настройки текста] [Cбросить фильтры]

[Оглавление]

Артём Цогоев Как инвестировать в недвижимость

Предисловие

Новая версия книги «Как инвестировать в недвижимость» посвящена рынку недвижимости (преимущественно московскому). В ней пойдет речь о том, что он собой представляет и как на нем делаются деньги. Я расскажу, как индивидуальный инвестор может приумножить вложенный капитал, и попытаюсь в наглядной форме описать процесс инвестирования денежных средств в недвижимость. Все, что здесь изложено, основывается на реальном опыте, и по прочтении у вас может сложиться впечатление, что я – ее автор – призываю вкладывать деньги в недвижимость. Это не так. Моя цель – лишь рассказать о таких инвестициях и о том, как они осуществляются. Решать же, инвестировать или нет, – дело читателя. Книга написана в помощь частным инвесторам, которые только задумываются над вложением денег в недвижимость, а также тем, кто уже инвестирует, – для систематизации применяемых знаний.Введение

Так уж получилось, что более 20 лет я работаю на рынке недвижимости г. Москвы, поэтому в книге будет описан, прежде всего, этот локальный рынок (к счастью, не только он). Москва – это финансовая и политическая столица России. В этом городе находятся представительства всех ведущих российских и иностранных компаний, происходят все крупные сделки, касающиеся российской экономики. В столице наиболее развитый финансовый, банковский, потребительский рынок. Не вызывает сомнений и тот факт, что самый крупный и развитый, самый дорогой и самый сегментированный рынок недвижимости – московский. В недвижимость Москвы вкладывают денежные средства как российские, так и иностранные инвесторы (хотя в последнее время всё реже и реже). Несмотря на ослабление рубля (этот процесс начался ещё в 2008 году), санкции и негативный внешний фон в некоторых инвестиционных рейтингах Москва всё ещё иногда занимает ведущие места в ряде рейтингов по привлекательности среди развивающихся рынков недвижимости. Рынок столичной недвижимости образца 2021 года – это супермаркет на любой вкус и практически на любой кошелёк, почти в каждом сегменте рынка можно найти кажущееся интересным инвестиционное предложение. Данное утверждение касается как спекулятивных проектов в секторе новостроек, так и покупки готового арендного бизнеса. И, тем не менее, я бы охарактеризовал рынок недвижимости Москвы образца 2021 года как один из самых сложных рынков для осуществления инвестиций. Почему? Да потому что рынок недвижимости является в той или иной степени отражением экономической ситуации в стране и даже в мире. А ситуация вполне себе неопределенная. Тут есть и «с одной стороны…», и «с другой стороны…», а ещё куча «если» в придачу. Коронавирус 2020 года стал самой настоящей катастрофой для сотен тысяч бизнесов и миллионов людей по всему миру. Однако конец года был отмечен небывалым подъемом на фондовых и товарных рынках, в том числе и на рынке недвижимости. Нет практически ни одной точки на земле, где цены и спрос на жилую недвижимость не выросли. Это случилось, прежде всего, в связи с небывалым вливанием свеженапечатанных денег в экономику правительствами развитых и развивающихся стран. В России, например, в самый разгар пандемии президент с подачи главы крупнейшей девелоперской компании страны принял решение о введении т.н. «льготной ипотеки». Никогда ещё ипотечный кредит на покупку новостройки не стоил так дёшево, как в 2020 году – всего 6.5% годовых. Ну а дальше произошла резкая активизация покупателей и взрывной рост спроса на жилую недвижимость, сразу же после – рост цен. На рынок же коммерческой недвижимости российские власти не обратили практически никакого внимания, поэтому собственники (они же инвесторы) торговых центров, части помещений стрит-ритейла и офисов почувствовали на себе всю мощь и тяжесть коронакризиса. Пожалуй, в небольшом выигрыше оказались только владельцы помещений с арендаторами продуктовыми ритейлерами и аптеками, ну и сегмент складской недвижимости (в котором частных инвесторов почти не было). Влияние на рынок недвижимости 2021-2022 годов как негативных факторов, так и экономического позитива пока ещё невозможно оценить однозначно. Очень многое зависит от макроэкономических показателей, таких как ключевая ставка, инфляция, курс рубля, внешнеторговый баланс и так далее Инфляция в 2020 году по официальным данным составила 4.9%, а по неофициальным она достигла 8% (разница 3,1%). Руководители Центробанка РФ ожидают, что в 2021 году инфляция будет находится в коридоре от 3.5 до 4%. Значит, задача инвестора заработать как минимум 6.6-7.1% в рублях, чтобы просто не обесценить свои инвестиции. А ещё лучше – заработать больше, желательно значительно больше. Весь вопрос в том, как. В этой книге будут содержаться ингредиенты для приготовления ответа на этот вопрос. В общем, именно сейчас, когда Вы читаете эти строки, настало время, наконец, научиться определять что такое дорого и дёшево, а также считать свои деньги, трезво оценивать потенциал роста цены и так далее. Можно с уверенностью утверждать: инвестировать деньги в 2021 и 2022 году будет сложно. Подробности – в следующих главах.Глава 1. Риск-профилирование и защитные активы

Основоположник системы портфельного управления Гарри Марковиц еще в 50-е годы ХХ выдвинул теорию об индивидуальной толерантности инвесторов по отношению к рискам. Все люди разные, их отношение к потерям, которые могут возникать при инвестициях, тоже различается. Именно отношение к рискам определяет содержание инвестиционного портфеля. Чуть позже, в 60-е годы инвестиционные компании ввели термин риск-профилирования, то есть начали ранжировать инвесторов на категории. Риск-профилирование обычно учитывает: 1) инвестиционный горизонт – срок, на который инвестор предполагает вложить свои деньги 2) допустимый риск – максимальные потери, которые инвестор готов принять 3) ожидаемую доходность – доходность инвестиционных инструментов, которую хотел бы получить инвестор. Наиболее популярным методом определения риск-профиля в настоящее время являются анкеты, опросники и прочие тесты. Инвесторам необходимо ответить на набор стандартизированных вопросов, дающих представление об их психологическом портрете, об отношении к инвестициям и возможным рискам. На основе тестирования выделяются три типа риск-профилей: – Консервативный, то есть направленный прежде всего на сохранение капитала, абсолютно нетолерантный к риску. – Умеренный, доля рискованных инвестиций присутствует, однако она сбалансирована в портфеле. – Агрессивный̆, направленный на рискованные вложения и высокую прибыль, большая толерантность к риску уменьшения капитала. Я всегда отмечаю чрезвычайную важность этапа риск-профилирования. В принципе инвестиционную деятельность нужно начинать с разговора с собой, с ответа на вопрос «кто я?». в А уж в тестах на риск-профиль отвечать на вопросы всегда необходимо максимально честно, не нужно поддаваться внутреннему давлению или чужому мнению, нужно быть собой. Неправильное риск-профилирование приводит к неверному выбору инвестиционных инструментов и несовпадению результатов инвестиций ожиданиям. Все разочарования, вся критика и весь негатив в отношении множества компаний, предлагающих различные инвестиционные продукты своим клиентам, с моей точки зрения, корнями уходят именно в неточном определении толерантности потенциальных покупателей к рискам. Некоторые владельцы инвестиционных продуктов раньше не озадачивались риск-профилированием, предпочитая просто заниматься продажами. Потом им пришлось тратить как минимум большие деньги на «работу с негативом», как максимум – отбиваться от претензий государства по поводу их подхода к взаимодействию с клиентами. Запрет ЦБ РФ на продажу структурных продуктов банками, введение анкетирования для работы на фондовом рынке, разделение инвесторов на квалифицированных и неквалифицированных – всё это последствия разгула продаж финансовых продуктов населению России и реакция мегарегулятора (Цетральный Банк) на многочисленные жалобы людей. В настоящее время большинство традиционных финансовых компаний, ведущих деятельность на рынке ценных бумаг (брокеры, управляющие активами) в обязательном порядке проводят риск-профилирование. Признаю свои ошибки: раньше я очень часто поддавался на провокации: когда меня в очередной раз спрашивали «во что можно вложить Х денег», я сразу начал «накидывать» разные варианты… Но предлагая инвестиционные идеи, я практически никогда не знал, кто передо мной – консервативный, умеренный или агрессивный инвестор. Сейчас я всячески уклоняюсь от подобных вопросов, если задавший их человек не прошел тест на определение толерантности к риску. К сожалению, деятельность в сфере продажи инвестиционных продуктов, смежных с рынком недвижимости, пока еще является «свободной» от некоторых правил зоной. В настоящий момент я не знаю ни одной из множества продающих недвижимость в качестве инвестиционного инструмента компаний, которая бы на начальном этапе взаимодействия с клиентом предложила бы пройти тест на определение риск-профиля. Поэтому в текущей ситуации спасение утопающих становится делом рук самих утопающих. Не так давно я разработал свой, авторский тест на определение риск-профиля. Любой читатель этой книги может проверить себя, зайдя на мой сайт и пройдя такой тест (ссылка есть в самом низу, в «подвале» главной страницы моего сайта). К моей радости поиск себя «на инвестиционной карте» в последнее время начал занимать многих россиян. В связи с событиями в мировой и российской экономике, высокой инфляцией и общей неопределенностью, предпочтения россиян в сфере вложений денежных средств начали меняться. Всё большее количество людей тестирует новые финансовые продукты, что само по себе стремительно преобразует привычный инвестиционный ландшафт в новую форму. Ещё в 2020 году World Gold Council (международная организация «Всемирный Совет Золота») провела анкетирование более 2000 россиян на тему их отношения к деньгам и инвестициям. Результаты исследования оказались ожидаемыми. Вот как выглядел топ-6 самых популярных среди российских инвесторов продуктов: 1. Банковский счет / депозит 2. Иностранная валюта 3. Недвижимость 4. Страхование жизни 5. Криптовалюты Популярность среди россиян депозитов объясняется авторами исследования тем, что наши сограждане нуждаются в простых ликвидных инвестиционных продуктах, которые не связаны с риском. Россияне считают, что банковский вклад является «самым безопасным способом вложить деньги и при этом защитить свое богатство». И тут я еще раз напомню, что доходность банковского депозита сейчас не превышает инфляцию. Иностранную валюту россияне также рассматривают как средство сохранения сбережений, особенно с учетом ослабления курса рубля в последние годы. При этом, популярностью инвесторов пользуются исключительно доллары США или евро. Инвестициям в недвижимость, располагающимся на третьем месте, посвящена эта книга, так что отдельного комментария по поводу этого инструмента я делать не буду. Интересно, как резко ворвались в жизни россиян инвестиционные продукты на основе страхования жизни, но, конечно, совсем удивительно видеть в топе криптовалюты! Впрочем, и этому есть своё объяснение. World Gold Council на основе проведенного исследования выделил четыре категории инвесторов среди россиян: 1) Гибкие стратеги, 29%. Диверсифицируют портфель, но чутко реагируют на рыночные колебания. Придерживаются долгосрочного взгляда на инвестирование, но могут извлекать выгоду из краткосрочных рыночных колебаний. Открыты для новых инвестиционных возможностей. 2) Авантюристы, 25%. Покупают рискованные продукты с высокой доходностью на короткий срок. Их характеризует краткосрочный, агрессивный взгляд на инвестиции, склонность к риску и экспериментам, ориентация на быстрый доход. 3) Осторожные и «долгосрочные», 25%. Самые консервативные инвесторы. Предпочитают депозиты, и в первую очередь стремятся защитить свои средства, ищут стабильный доход с минимумом риска. 4) «Ведомые», 21%. Делают рискованные капиталовложения по совету «друзей и знакомых». В своих инвестиционных решениях ориентируются, прежде всего, на чужие советы. Такая категоризация, очевидно, объясняет присутствие криптовалют и недвижимости в списке «любимых» россиянами инвестиционных продуктов. А вообще, россияне имеют неплохую привычку складывать в свой инвестиционный портфель примерно 15% своих доходов. С другой стороны, у россиян достаточно узкий инвестиционный кругозор – количество продуктов в портфеле российского инвестора приближается к 3-м, когда как в мире количество инвестиционных продуктов в портфелях инвесторов стремится к 4-м. Примерно 57% российских инвесторов обладают портфелями с 2-мя и более инвестиционными продуктами, но только 6% диверсифицируют свои инвестиционные портфели, включая туда 6 и более разных инвестиционных продуктов. Говоря об инвестировании и об инвестиционных привычках россиян, нельзя не обратить внимание на то, как распоряжаются своими деньгами самые богатые граждане нашей страны. Дело в том, что информация о новых инвестиционных продуктах доходит до них в первую очередь, часто они ищут ее, чтобы осуществлять самостоятельные вложения, поэтому состоятельные люди являются одними из самых информированных в сфере инвестиций людей в России. Нужно сказать, что это одна из самых консервативных категорий россиян, во всяком случае, об этом говорит исследование консалтинговой компании Frank RG. В 2020 году людей, чьи финансовые активы составляют более $1 млн., стало больше на 7% (всего 41 тыс. человек). Прежде всего, эти люди предпочитают хранить свои деньги в квазигосударственных банках: именно там сосредоточено 75% от всех средств на вкладах и счетах состоятельных клиентов, по состоянию на начало 2021 года их капиталы достигают 11,3 трлн. рублей. Богатые люди предпочитают валютные инвестиционные инструменты рублёвым, в валюте исчисляются 55% их капиталов. Состоятельные клиенты инвестируют не все 100% от своих денежных средств, сосредоточенных на их счетах в банках, а всего 38%. При этом российские богачи подтверждают готовность увеличения своего инвестиционного портфеля до 50%. Ранее представители почти всех крупных банков, работающих с состоятельными физическими лицами, утверждали, то у их клиентов «проснулся аппетит к риску». При этом основным трендом в инвестиционных предпочтениях богатых россиян становится интерес к альтернативным инвестициям. Учитывая склонность состоятельных людей к валютным активам и инвестиционным продуктам с промежуточной доходностью, в топ предпочтений богачей выходят инвестиции в зарубежную рентную недвижимость. Руководитель подразделения SBER Private Banking Евгения Тюрикова вообще считает, что «в следующие три года мы увидим бум в альтернативных инвестициях и в непубличных активах». Недвижимость (в любой форме) относится к классу альтернативных инвестиций. Кроме того, рентная, то есть приносящая доход, недвижимость наряду с гос. облигациями, наличными деньгами и золотом является одним из признанных в мире защитных активов. Поэтому любая неопределенность в экономике, волнения на финансовых рынках, побуждают инвесторов инвестировать в старомодный, инертный и неэффективный рынок недвижимости. Именно об инвестициях в недвижимость во всём многообразии её форм идет речь в этой книге.Глава 2. Инвестиции в жилую недвижимость комфорт- и бизнес-класса

Первая книга «Как инвестировать в недвижимость» (2004 год) максимально подробно осветила вопрос вложения денежных средств в жилую недвижимость, иными словами, я как мог подробно изложил, как спекулировать на перепродаже московских новостроек. С тех пор многое изменилось. Я описывал рынок, который существовал в рамках действовавшего на тот момент Гражданского Кодекса РФ. Новостройки продавались по совершенно разным, в том числе и «серым» схемам (векселя, коммандитные товарищества и прочая экзотика); ответственность застройщиков была минимальна, риск инвесторов – максимален. При этом спрос на новое жильё был огромным, квартиры в новостройках оформлялись в «газелях» и строительных вагончиках, ипотечного кредитования практически не было, а измеряемые исключительно в долларах цены росли в геометрической прогрессии. Первые банкротства застройщиков, сопровождавшиеся появлением первых обманутых дольщиков, вынудили законодателей упорядочивать правоотношения в сфере строительства жилья. В декабре 2004 года был принят 214-ФЗ «Об участии в долевом строительстве многоквартирных домов…», породивший термин ДДУ, то есть договор долевого участия в строительстве. Деятельность по привлечению застройщиками средств частных лиц была более-менее формализована, что, однако, не уберегло рынок жилой недвижимости от громких историй строительных пирамид и управляемых банкротств. «Социальная инициатива» (крах в 2006 году), «Корпорация ВНЛ» (2009 год), «СУ-155» (2015 год), Urban Group (2018 год) – я перечислил названия компаний-застройщиков, которые не исполнили свои обязательства перед покупателями. Крайней (но явно не последней) инициативой законодателя было введение системы эскроу-счетов, которая была своего рода реакцией на падение строительной пирамиды Urban Group. Основная суть эскроу состояла в привлечении в сектор строительства жилья банков (де-факто государственных банков, СБЕРа, ДОМ.РФ и ВТБ), которые должны были гарантировать покупателям достройку проинвестированных ими объектов. При этом я лично, будучи свидетелем и участником многих процессов, происходивших на рынке недвижимости, целиком и полностью приветствую эскроу как элемент отношений между застройщиком и инвестором. Механизм эскроу стал своеобразным предохранительным клапаном для всех покупателей новостроек, в том числе для инвесторов. Риски покупок новостроек в связи с введением эскроу, по моему мнению, существенно снизились. К сожалению, элементарные законы инвестиций трактуют такую ситуацию однозначно: там, где нет риска, нет и доходности. Как известно, есть прямая зависимость между этими двумя параметрами. Но, несмотря на все изменения законодательства, банкротства игроков рынка, перманентные затягивания хода строительства, экроу-реальность и прочие негативные с инвестиционной точки зрения факторы, идея покупки квартиры на этапе котлована и перепродажи на стадии сдачи в эксплуатацию жива и здравствует. Более того, я вынужден констатировать, что за прошедшие годы вложение средств в новостройки осталось единственным понятным и доступным населению способом инвестирования средств. События конца 2020 и начала 2021 годов продемонстрировали лишь одно: вера россиян в жилую недвижимость всё ещё очень сильна, и я пока не знаю, какое событие может её поколебать. Но обо всём по порядку. В главе, посвященной недвижимости комфорт- и бизнес-класса, необходимо прояснить что же это такое. По мере развития рынка недвижимости всё более явной становится проблема стихийности ее классификации. Критерии принадлежности объектов к определенному виду/классу пока еще слишком вольно трактуются операторами этого сектора рынка. Как точно отметил Дональд Трамп, «существуют три главных критерия оценки недвижимости: местоположение, местоположение и еще раз местоположение». В Москве этот фактор является значимым, но далеко не основным. И, хотя до единого понимания рынка недвижимости Москвы всеми его игроками ещё далеко, кое-что определенное в области классификации уже вырисовывается. Я попытаюсь показать свое видение этого вопроса, не претендуя на истину в последней инстанции. Бизнес-класс. Жильё бизнес-класса – квартиры или апартаменты во вновь построенных домах, расположенных в сложившихся, экологически благоприятных районах за пределами ТТК и до МКАД, с удовлетворительной транспортной доступностью, оснащенных современными инженерными коммуникациями. Местоположение: большинство районов между ТТК и МКАД, особенно проекты, расположенные в ЗАО, ЮЗАО, САО и ЮАО. Характеристики: новое строительство, каркас – монолит, количество квартир в доме может превышать 200 лотов, качественные строительные материалы, удовлетворительная транспортная доступность, высота потолков от 2,9 м, индивидуальные системы кондиционирования, наличие подземного паркинга, охраняемая территория, наличие внутренней инфраструктуры, благоустроенная внутренняя территория, индивидуальный архитектурный проект. В качестве примеров объектов бизнес-класса я могу привести ЖК Headliner (девелопер «Кортрос»), ЖК Foriver (девелопер «Инград») или ЖК «Остров» (девелопер «ДонСтрой») Комфорт-класс Жильё комфорт-класса – квартиры или апартаменты во вновь построенных домах, расположенных в сложившихся и новых районах у МКАД и за МКАД. Местоположение: окраины города Москвы, в том числе московские районы, расположенные за МКАД. Характеристики: новое строительство, каркас – панель или монолит, количество квартир в доме может превышать 200 лотов, строительные материалы, высота потолков от 2,7 м, наличие минимальной инфраструктуры, благоустроенная внутренняя территория, индивидуальный архитектурный проект. В качестве примеров объектов комфорт-класса я могу привести ЖК «Бунинские Луга» (девелопер «ПИК»), ЖК «City Bay» (девелопер MR Group), ЖК «Настроение» (девелопер ФСК). Теперь, когда с вопросом классификации рынка жилой недвижимости я вроде бы как разобрался, можно основательно порассуждать на тему инвестиций в новостройки. Для начала несколько слов о предпочтениях оперирующих на рынке инвесторов. Частные инвесторы ориентированы на продукты массового спроса, по моим оценкам более 80% покупателей, приобретающих квартиры в инвестиционных целях, выбирают комфорт-класс. Примерно 15% от общего количества инвесторов вкладывают деньги в проекты бизнес-класса, доля инвесторов в объекты премиум-класса и элитного жилья не превышает 5%. Такое распределение предпочтений инвесторов объясняется, прежде всего, относительно низким чеком покупки и высокой ликвидностью проектов комфорт-класса у конечных потребителей. В том числе и поэтому инвесторы традиционно выбирают студии и однокомнатные квартиры или апартаменты в качестве объектов для вложения средств. Примерно 20% московских инвесторов покупают не одну, а несколько квартир, причем чаще всего в рамках одного проекта (иногда на одном и том же этаже и даже покупают соседние лоты). Только крупные и состоятельные инвесторы диверсифицируют свои инвестиционный портфель и приобретают объекты пакетно, «разнося» свои вложения по разным жилым комплексам. В целом же, оценивая количество инвесторов в России, я недавно сделал вот какое предположение: по данным ЦИАН в 2020 году количество инвестиционных сделок составляло примерно 13%. А по данным Россреестра всего в России в 2020 году было заключено 763,8 тыс. договоров долевого участия в строительстве. Таким образом, количество частных инвесторов, вкладывающих деньги в новостройки, можно оценить в 60-70 тысяч человек на всю Россию. Количество инвесторов, как правило, колеблется вместе с показателями прироста цен на новостройки. Наибольшее количество спекулятивно настроенных покупателей появляется на рынке в период роста цен, а вот в периоды стагнации, когда рост цен на новостройки не превышает 6%, доля инвесторов в общем объёме сделок уменьшается до 5-6%. Инвестиционный цикл спекулятивного проекта в сфере новостроек часто совпадает с этапами продажи застройщиком возводимого им проекта, что еще раз подтверждает связанность этих двух участников процесса, частного инвестора и девелопера. Итак, четыре основных этапа: 1) Нулевой цикл (этап, предшествующий рытью котлована). На этом этапе происходят сразу несколько важных событий: а) Застройщик начинает собирать спрос от первых интересантов. Как правило, первые интересанты – это самые осведомленные и приближенные к девелоперу лица. Это могут быть родственники или друзья сотрудников компании-застройщика; покупатели, приведенные брокерами / риелторами / консультантами, сопровождавшими проект на этапе его разработки; профессиональные частные инвесторы, самостоятельно ищущие новые проекты для вложения денежных средств. В последнее время информация о готовящихся к реализации проектах просачивается через ряд телеграм-каналов (в том числе и мой, @atsogoev), поэтому некоторые девелоперы начинают получать обращения от потенциальных покупателей буквально сразу после покупки площадки. Довольно часто девелопер не уверен в выставленных ценах и «прощупывает» рынок, поэтому этап первого общения с покупателями помогает застройщику определиться, не продешевил ли он или не слишком ли «задрал» цены. б) Начало бронирования или контрактации. В большинстве случаев на нулевом цикле застройщик еще не обладает заключением о соответствии и разрешением на строительство, то есть документами, дающими ему право привлекать денежные средства частных лиц. При этом у некоторых застройщиков желание привлекать деньги уже на этом этапе присутствует, а иногда это просто необходимо. В этой ситуации первым покупателям застройщик предлагает различные варианты финансирования инвестиции: платная бронь (до 20% от стоимости сделки), предварительный договор долевого участия в строительстве (до 100% от суммы сделки), договор купли-продажи будущей вещи (до 100% от суммы сделки), договор инвестирования (до 100% от суммы сделки, но подходит только для юридических лиц) и прочие подобные «схемы». Все эти варианты противоречат духу и букве действующего законодательства о долевом строительстве, частично могут противоречить Гражданскому Кодексу и влекут очевидные риски для инвесторов. Тем не менее, находится значительное количество желающих заключить вышеперечисленные соглашения, ведь в награду за риск застройщик обеспечивает инвестору «интересную» цену входа в проект. При этом инвестору рано успокаиваться: в 2020-2021 годах часто можно было слышать о расторжении всех этих договоров, возврате денег и корректировке девелоперами цен (увы, по направлению вверх). Некоторые застройщики, не нуждающиеся в «быстрых деньгах» или опасающиеся репутационного ущерба, начинают собирать спрос (регистрируют потенциальных покупателей) ещё на этапе нулевого цикла, перенося контрактацию на последующие этапы. 2) Официальный старт продаж и начало строительно-монтажных работ. После сообщения о старте продаж для многих застройщиков наступает «момент истины». Выставленные ими цены должны пройти проверку у покупателей. В 2020-2021 году инвесторы практически во всех случаях заставляли застройщиков по несколько раз пересматривать цены: спрос был очень большой. Очень многие инвесторы опасаются приобретать квартиры или апартаменты до официального старта по вышеописанным «схемам», поэтому значительная часть из них входит в проекты именно на старте. При этом ажиотаж был характерен только для периода конца 2020-начала 2021 годов, а в нормальной ситуации частные инвесторы вкладывают деньги в новостройки в первые несколько месяцев после старта продаж. Я лично оцениваю количество частных инвесторов, вложивших деньги в проекты московских девелоперов на старте продаж в начале 2021 года, в 27-35% от общего количества покупателей. Как правило, девелоперы не предоставляли частным инвесторам каких-либо скидок или дисконтов, поэтому инвесторам приходилось приобретать недвижимость по официально установленным ценам. С другой стороны, на этапе старта продаж инвесторы уже могут заключать договоры долевого участия по форме 214-ФЗ с применением механизма эскроу, что минимизирует риски. 3) Строительно-монтажные работы (монтаж этажей, фасада, внутренние отделочные работы): этот этап характеризуется, как правило, плавным ростом цен: задача отдела продаж девелопера состоит в повышении стоимости реализуемых лотов при одновременном сохранении темпов продаж на определенном уровне. Однако на рынке есть и другие примеры: от жилого дома, проданного на 70% в первые полгода, до 40% остатков после сдачи дома в эксплуатацию. Как человек, отдавший много лет продажам, могу только сказать, что управление ассортиментом, политика в области предоставления скидок, инициация акций являются инструментами, позволяющими продавать ровно столько, сколько необходимо по плану, и по плановым ценам. Частные инвесторы стараются начать фиксировать доходную часть и выходить из проектов примерно за 9-12 месяцев до ввода объекта в эксплуатацию. Как правило, к моменту выставления инвестиционной квартиры или апартамента на продажу наиболее интересные варианты уже оказываются проданы, таким образом, инвестор напрямую не конкурирует с застройщиком, предлагая на рынке лучший продукт, по сравнению с имеющимся у девелопера. На этапе начала экспонирования инвестиционной квартиры или апартамента цены достигают относительного максимума (в основном инвесторы стараются выводить свои лоты в продажу на начальной или продвинутой стадии фасадных работ). Инвесторы, в некотором смысле, паразитируют на рекламе застройщика, поэтому наличие активной рекламы проекта является важной составляющей стратегии продаж частного инвестора. 4) Сдача в эксплуатацию: на этом этапе обычно большая часть квартир уже продана застройщиком, но иногда девелопер имеет желание реализовать остатки по сниженным, в некоторых случаях инвестиционно-привлекательным ценам. Ключевая задача инвестора заключается в том, чтобы избавиться от своей инвестиционной квартиры до сдачи проекта в эксплуатацию. Вообще инвесторы могут осуществить выход из проекта на любом этапе, заключив договор переуступки (до сдачи дома в эксплуатацию) или договор купли-продажи (после сдачи дома в эксплуатацию). Но выход из проекта после сдачи в эксплуатацию чреват для инвестора некоторыми специфическими рисками, связанными с особенностью девелопмента в России. Продавать картинку (рендер) и ожидание намного легче, чем продавать реальность. Поэтому, как только у потенциального покупателя появляется возможность попасть в свою будущую квартиру, как минимум в 50% случаев ожидания драматически не совпадают с реальностью. Больше всего нареканий у покупателей вызывают места общего пользования, лифтовые холлы, но и внутренний вид квартир или апартаментов часто может вызывать массу вопросов. Именно поэтому я лично считаю, что выход из проекта до сдачи дома в эксплуатацию является важным элементом успешности спекулятивного инвестиционного проекта. Не могу не коснуться ещё некоторых моментов. Очень часто на рынке присутствуют проекты, которые по разным причинам недооцениваются рынком. Это, например, могут быть проекты от нового (сейчас всё чаще иногороднего, немосковского) застройщика, не реализовавшего до этого ни одного проекта в Москве. Некоторые инвесторы говорят, что никогда не доверят деньги девелоперу, реализующему свой первый проект. Лично я думаю, что они не совсем правы: если в данный момент девелопер строит один объект, но анонсирует еще несколько проектов, это говорит о серьезности его намерений. Строящийся в настоящее время дом станет визитной карточкой девелопера, следовательно, и качество, и сроки будут на высоком уровне. Показателен пример апартаментного комплекса «Донской Квартал» в Москве, который в конце 2019 года начала реализовывать компания «Страна Девелопмент». На тот момент это был первый проект компании вне Тюмени и первый проект в Москве. Фактически на рынок выходила «тёмная лошадка», о которой совсем ничего не было известно. При этом условия работы уже изменились, наступила эпоха эскроу-счетов. Если раньше низкая цена на старте продаж нужна была застройщикам для того, чтобы собрать денег на будущую стройку и немного «обкэшиться», то сейчас средства на строительство выдает банк в виде проектного финансирования. Поэтому опускать цены до «инвестиционного» уровня оказалось уже не так уж и нужно. Например, ближайший конкурент «Страны Девелопмент», известная в Москве девелоперская компания Level Group, возводившая буквально по соседству свой проект «Level Донской» имела обширный опыт работы с апартаментами (уже реализовала проекты апартаментов «Level Амурская» и «Level Павелецкая»). В то время я сильно сомневался, что маркетологи Level Group окажутся настолько плохи, что будут продавать по схеме эскроу на старте с дисконтом, просто чтобы зачем-то непонятно зачем собрать инвесторов. Тем более аналитики Level Group обладали совокупностью данных, которые давали возможность определить цену правильно и не продешевить. А вот у «Страны Девелопмент» ситуация, как мне казалось, выглядела иначе: опыта девелопмента в столице у команды компании не было, бренд проекта и девелопера в Москве не был «раскручен» и так далее… Поэтому я надеялся на то, что для успокоения души и развития продаж девелопер может поставить относительно «низкую» цену на старте. И это действительно произошло, «Страна Девелопмент» анонсировала интересные цены и привлекла инвестиционный спрос. Более того, проект оказался для инвесторов в некотором роде «золотой жилой», цены на самые небольшие лоты за 2 года выросли практически вдвое. Так что теперь я считаю, что застройщик с новым именем – это не только риск, но и возможности. Довольно часто инвесторы с большим скепсисом воспринимали апартаментные комплексы. Действительно, ликвидность апартаментов обычно ниже, чем у квартир, спрос достаточно ограничен людьми, спокойно относящихся к невозможности получения постоянной регистрации по месту жительства. Были справедливы и опасения относительно более высокой стоимости коммунальных услуг, более высоких налогов. И вот здесь я сделаю маленькое, но важное замечание: мнение о том, что хорошие инвестиционные возможности формируются на старте продаж, я считаю, в целом, недостаточно корректным. На рынке присутствуют недооцененные проекты, иногда находящиеся на продвинутой стадии развития. Причины недооценки проектом могут быть совершенно разными. При этом пользовательские характеристики многих апартаментных комплексов часто не уступают жилым домам, а в некоторых случаях превосходят. Самый яркий пример из моей практики – Живой Комплекс LES в московском районе Ясенево. Так уж получилось, что я слежу за этим проектом с самого начала его реализации (даже чуть раньше) и лично хорошо знаком с командой, развивающей проект. Несмотря на то, что в ЖК LES к продаже предлагаются апартаменты (по документам это гостиница), помещения в комплексе отличаются от подавляющего большинства московских квартир в лучшую сторону. Мне кажется, что ЖК LES достаточно необычен для Москвы: он явно имеет инвестиционный потенциал, хотя старт продаж этого проекта в прошлом, а строительство уже подходит к завершению. Прежде всего, отмечу качественные характеристики проекта: 1) Комплекс граничит с крупнейшим зеленым массивом на юго-западе Москвы и вторым по территории в городе, Битцевским лесопарком. В данном случае лесопарковая зона находится прямо под окнами гостиничного комплекса. 2) В пешей доступности от LESа находятся сразу две станции метро – «Теплый стан» и «Ясенево». Сам по себе район «Ясенево» комфортен для проживания и пользуется популярностью у москвичей, в этом районе хотят жить и стремятся туда переехать. 3) Проект обладает собственной благоустроенной территорией площадью почти 2 га, прямо с территории через отдельную калитку можно выйти в Битцевский лес. Внутренняя инфраструктура ЖК LES, состоящая, в частности, из фитнес- и СПА-центра с бассейном, справедливо помещает комплекс на премиальный уровень. 4) В апартаментах предусмотрены высокие 3-метровые потолки и панорамные окна. Все апартаменты передаются инвесторам с полной чистовой отделкой, таким образом, их сразу же можно будет сдавать в аренду. 5) LES буквально «нашпигован» разнообразными элементами комфорта, которые нечасто встречаются даже в московских проектах бизнес-класса. Например, лифты швейцарские – марки Schindler, системы кондиционирования – Electrolux, а всё сантехническое оборудование выполнено концерном Grohe. По совокупности факторов я делаю вывод о том, что ЖК LES подходит как инвесторам-спекулянтам, так и инвесторам-рантье. И даже для конечных пользователей этот проект должен представлять большой интерес. Мне кажется, что потенциал роста цен на апартаменты в ЖК LES пока в полной мере не исчерпан и после сдачи объекта в эксплуатацию цены могут вырасти ещё. Особенно если будет принят долгожданный «закон об апартаментах» в комфортной формулировке и апартаменты станут квартирами. Кстати, об ожиданиях. Спрос на апартаменты в Москве в первом полугодии 2020 вырос вдвое. Люди покупают апартаменты в том числе и потому, что ожидают от властей разъяснений правового статуса этих помещений. Закон об апартаментах должен быть принят в конце 2021 года. Есть вероятность, что многие из представленных на рынке апартаментных комплексов будут приравнены к жилым помещениям. Безусловно, это достаточно рискованное предположение, однако число сделок с апартаментами и всплеск спроса на рынке прямо свидетельствует о наличии большой группы лиц, выбирающих риск и верящих в недооценку апартаментов, которая будет нивелирована новым законом. Продолжая тему неоцененности проектов, нелишне было бы посмотреть на процесс ценообразования с другой стороны. Как девелопер определяет цены на свой товар, цены, по которым покупают квартиры или апартаменты инвесторы? Когда я писал книгу в 2004 году, у застройщиков или работавших на них риелторов не было практически никаких аналитических инструментов, позволявших заниматься ценообразованием и прогнозированием продаж. В лучшем случае застройщики заказывали отчёт в IRN и советовались с риелторами, но всё равно ставили стартовые цены наугад и, конечно же, часто ошибались. Рынок недвижимости до последнего времени был обделен такого рода аналитическими продуктами. На фондовом рынке с середины 90-х существует достаточное количество исследовательских программных инструментов (MetaStock, Amibroker и так далее), позволяющих проводить ретроспективный и прогнозный анализ, строить графики, диаграммы и даже моделировать отдельные рыночные ситуации. Примерно с 2016 года начали появляться компании, программные комплексы и сервисы, способные удовлетворить растущий, но неудовлетворенный спрос среди аналитиков рынка недвижимости. Эти программные продукты в том числе позволяют девелоперам осознанно устанавливать цены на свой продукт (на старте продаж и далее). Многие застройщики пользуются аналитической системой bnMAP.pro (проект компании «Бест-Новострой»). Система позволяет девелоперам выяснить: а) Цены продаж по объектам-конкурентам (экспонирование/факт), в том числе проследить историю изменений цен; б) Темпы продаж, то есть выяснить количество ежемесячно выбывающих лотов у конкурентов для прогнозирования выручки; в) Количество и объём оптовых сделок (переуступки на юридических и физических лиц), включая цены и размер дисконта к рознице; г) Данные по продукту в объектах-аналогах (площади, высота потолков, наличие отделки и так далее); д) Более двухсот подпараметров по любому проекту: от динамики цен на квартиры конкретной комнатности до количества переносов сроков РВЭ на любую дату за последние пять лет. Система является профессиональным инструментом, позволяющим застройщикам определить цену реализации правильно, не продешевить, но и не выставить запредельные значения, которые способны оттолкнуть покупателей. Я настоятельно советую инвесторам, планирующим инвестировать немалые деньги в тот или иной проект, не отставать от девелоперов и пользоваться аналитическим системами (той же bnMAP.pro). Один отчет по уже совершенным сделкам (в ретроспективе с указанием цен и площадей) в одном жилом комплексе стоит в настоящее время всего 1500 рублей, но дает много «пищи для размышлений». На основе данных bnMap, кстати, был создан сервис Dombook, платформа для продаж новостроек для частных риелторов, инвесторов и небольших агентств. Подобных платформ на рынке уже немало, но вот как раз аналитическая составляющая, наличие на карте всех без исключения новостроек и дружелюбный интерфейс выгодно отличает новое детище создателей bnMAP от других решений. Без программного комплекса bnMap.pro профессиональные аналитики рынка недвижимости не то что «как без рук», а скорее даже «без мозгов». Именно данные, полученные с помощью bnMap.pro, позволяют достаточно точно прогнозировать будущее; я, конечно же, имею в виду будущие цены на недвижимость. Прошу прощения читателя за эти небольшие отвлечения. Перехожу к главному: как правильно принять инвестиционное решение? Как выбрать объект для инвестиций? Чтобы процесс был эффективным, нужно соблюдать ряд правил. Я лично предлагаю следующий пошаговый план выбора проекта. Шаг Первый. Анализ общей информации по рынку новостроек. Здесь имеется в виду не любая аналитическая информация, а только та, которая проводится, по возможности, непредвзято. Не стоит, однако, усердствовать в изучении всего, что предлагается по интересующей инвестора тематике, – статьей, отчётов, постов в социальных сетях, стенограмм конференций, телепередач и так далее. Нужно иметь в виду, что больше всего недостоверной информации и лжепророчеств содержится в текстах о рынке жилой недвижимости. Именно здесь можно прочесть о том, что обвал цен случится буквально завтра; ипотечный пузырь надулся как никогда прежде; население обнищало до предела и не может позволить себе еду, не говоря уж о новостройках. Почему это происходит? Мой ответ таков: основная задача журналистов (безусловно, не всех, но многих) – любой ценой привлечь внимание читающей публики. Поэтому прессе приходится изобретать всяческие уловки, чтобы удерживать аудиторию в постоянном напряжении. Иногда это похоже на сговор. Хотя негатив всегда привлекает людей намного больше, чем хорошие или нейтральные новости. Будучи сам владельцем телеграм-канала, я несколько раз проверял это: негативные новости чаще пересылаются и чаще удостаиваются перепостов, они привлекают новых подписчиков и обращают на себя внимание рекламодателей. Поэтому сейчас достаточно много авторов разнообразных СМИ, желающих создать негативную новость о рынке жилой недвижимости, который традиционно выступает раздражителем для очень многих людей. Кто-то решает написать статью о возможном крахе рынка, и ингредиенты такой статьи известны заранее: 1) отраслевые «обозреватели рынка недвижимости» 4-5 ряда, часто маргинальные, обладающие, способностью заглядывать в будущее и отчетливо видетьтам потрясения и панику на рынке недвижимости; 2) несколько «экспертов» из крупных инвестиционных домов (брокерских компаний) или банков, которые, как правило, очень плохо понимают в том, о чём говорят; 3) парочка неоднозначных выводов автора статьи лично. После публикации готовой статьи к процессу привлекаются разнообразные СМИ (часто анонимные телеграм-каналы, делающие свои выводы из уже и так странного текста), и статья распространяется подобно чуме. На читателя обрушивается волна уговоров, предупреждений, указаний, а серьезные замечания настоящих аналитиков звучат как глас вопиющего в пустыне. Я называю все это «шумом», на который не следует обращать внимания. Это очень нескромно, но я вынужден констатировать, что одним из самых непредвзятых и независимых экспертов рынка жилой недвижимости, являюсь я. Периодически в своём телеграм-канале (@atsogoev) я пишу о своем мнении по поводу перспектив рынка новостроек. Это мнение не ангажировано и вполне независимо. При этом я не скрываю своих приятельских и дружеских отношений со многими сотрудниками и топ-менеджерами московских девелоперских компаний. Это совершенно не мешает мне быть объективным и не лгать читателям. В настоящее время наибольшее доверие у меня вызывают уже не слова, но цифры. В эпоху развития ранее упомянутых новых аналитических инструментов заниматься реальной аналитикой стало гораздо проще. При этом вопросы, которыми должен задаваться инвестор, предпочитающий спекулятивные проекты в жилой недвижимости, на этапе анализа рыночной ситуации достаточно просты: а) Что будет с ценами на новостройки в ближайшие два-три года? б) Что будет со спросом на новостройки в ближайшие два-три года? Я попытаюсь ответить на эти вопросы, основываясь на своём личном опыте и представлениях о трендах рынка московской жилой недвижимости. В моем представлении существует два сценария развития рынка новостроек комфорт- и бизнес-классов в Москве: 1-й сценарий. Стагнация цен во первом полугодии 2022 года и последующее продолжение роста на уровне 6-8% во второй половине 2022 и 2023 года. При этом спрос останется достаточно стабильным, но не таким ажиотажным как в конце 2020 – начале 2021. Такой спрос не позволит застройщикам часто заниматься переписыванием цен. По моему мнению, это наиболее вероятный сценарий. Что же будет поддерживать цены? Факторов на самом деле много, остановлюсь лишь на основных. Спрос и предложение имеют такие же зависимости между собой как риск и доходность. На рынке 2021 года дефицит предложения: практически во всех проектах сейчас экспонируется «неликвид» по высоким ценам. В период с 08.20 по 05.21 был приобретён рекордный объём квартир и апартаментов, что привело к некоему дефициту предложения. Застройщикам предложить пока нечего, ведь от покупки земли до старта продаж у девелопера в среднем уходит от одного года до трёх лет. Спрос на квартиры в Москве остаётся стабильным, несмотря на некоторое снижение количества сделок, которое наблюдается с начала июня 2021 года. Почему при скудном предложении должен вдруг оскудеть спрос? Это логически странно. Кроме того, после повсеместного внедрения механизма эскроу банки и застройщики превратились в подобие сиамских близнецов, они уже не могут друг без друга, их взаимосвязи колоссальны. Льготная ипотека от государства закончится, а субсидии ставок для девелоперских компаний, получивших проектное финансирование, останутся. Иначе проблемы начнутся у всего симбиоза. Поэтому девелоперы и банки во втором полугодии 2021 года начнут рьяно субсидировать ставки (каникулы до конца стройки, значительное понижение ставок на Х лет, снижение первого взноса и так далее). На банковских вкладах у населения к июню 2021 года скопилось около 31 трлн. рублей. «Сбербанк» ежеквартально публикует документ, который называется «Потребительский рейтинг Иванова», исследование разных аспектов жизни среднестатистического россиянина. Согласно этому документу доля инвестирующих в ценные бумаги россиян постепенно увеличивается (с 10 до 13%). Всё большее количество людей уже имеет или планирует открыть брокерский счёт. 37% опрошенных «Сбером» «Ивановых» в качестве основной причины интереса к инвестициям на фондовом рынке указывают «слишком низкие ставки по депозитам», в том числе, видимо, в самом «Сбербанке». Традиционно большой интерес россияне проявляют и к инвестициям в недвижимость. Опросы социологического центра «Ромир» от 2019 года показывали, что более 44% россиян считают недвижимость самым надежным инструментом для инвестиций. Бывший советский человек старше 40 лет верит в недвижимость (особенно в жилую недвижимость) и вкладывает неё деньги. Люди только пробуют работать на фондовом рынке и пока неясно, что из этого выйдет. А вот недвижимость – товар более или менее понятный для множества россиян. Именно деньги, которые физические лица продолжают «перекладывать» с депозитов на другие рынки будут поддерживать и цены на новостройки. В России высокая инфляция. В 2021 году инфляция уже превысила 6% (в США она 5%, а в Германии 2.5% – это очень высокие показатели, близкие к рекордным за всю историю). В нашей стране инфляция к тому же очень быстро растет, в месяц примерно на 0.62%. Если так продолжится дальше, то годовое значение этого показателя приблизится к 7.5-8%. И это официальные данные, неофициальная же инфляция примерно на 3% выше. Напомню, что инфляция (если очень упрощённо) – это величина обесценивания денег. Фактически инфляция «разгоняет» цены на большинство товаров и услуг, в том числе и на недвижимость. В прошлом году произошло неожиданное и драматическое увеличение затрат застройщиков. Кроме кратного повышения цен на металлоконструкции, бетон, пластиковые окна и прочие используемые в строительстве материалы, подорожали и сами земельные участки, на которых застройщики возводили свои проекты. За повышение стоимости изменения вида разрешенного использования земельных участков в Москве заплатит покупатель. Это тоже один из элементов поддержки цен на новостройки. При этом дисконты на переуступки и неликвиды являются нормальной практикой рынка. Сложно ожидать, что какая-нибудь квартира площадью 150 м2 на 2-м этаже в Новой Москве не будет продаваться со скидкой. 2-й сценарий. Коррекция (на уровне 5-12%) цен в виде акций и специальных программ от застройщиков ближе к концу 2021 года, стагнация в 2022 году и небольшой рост цен (на уровне 6-8%) в 2023. Я пока еще скептически оцениваю шансы реализации этого сценария, но жизнь богата на сюрпризы. В целом прогноз определят итоги октября 2021 года. Именно в октябре станет понятно, как будет развиваться рынок новостроек в условиях ослабления государственной поддержки отрасли, а также как отразится на рынке новостроек политика ЦБ РФ по увеличению ключевой ставки. В любом случае, оба сценария не подразумевают «обвала» рынка жилой недвижимости на 30-40% в Москве (об этом сейчас «трубит» множество СМИ). Как бы этого ни хотело 90% населения России, нет ни одной причины для подобного по размеру падения цен на жильё. Все, кто прогнозирует «обвал» – инфомошенники и провокаторы. Ведь чтобы уронить рынок жилья на 30-40% сейчас понадобится: а) Экономические проблемы в стране, временный паралич кредитно-финансовой системы и так далее б) Взлёт ставок по ипотеке под 15-20%, соответственно, ключевой ставки – до уровня 12-17% в) Рост просрочки по ипотеке до 15-20%. Сейчас просрочка 0.8%. г) Массовые увольнения людей и безработица, так чтобы из ваших знакомых половина сидела без работы, а половина тряслась «когда же их уволят». Также очень поспособствуют обвалу цен на жильё на 50% и более: а) перебои с отоплением, водо- и электроснабжением. б) самые жёсткие санкции от стран Запада, включая эмбарго на ввоз лекарств и продовольствия в) запрет на экспорт нефти и газа. Обвал будет прекрасно смотреться на фоне революции или гражданских волнений, войны с пришельцами, атомной войны и так далее. Я пишу это не ради смеха или из желания поглумиться, а лишь с целью сформировать у читателя критическое мышление, оградить читателя от не имеющих ничего общего с аналитикой, но циркулирующих на рынке измышлений. Так называемые «аналитики» могут сколько угодно рисовать мрачное будущее с нищающим населением, просрочкой 20% по ипотеке, бешеными ценами на крохотные квартиры и в итоге воображать «крах рынка», но реальность совершенно иная. Вместе с тем вопрос целесообразности инвестиций в новостройки остается актуальным на протяжении последних нескольких лет. Изменения в 214-ФЗ привели к тому, что застройщики лишились возможности привлекать средства дольщиков на стройку. Замену деньгам дольщиков предложили банки: проектное финансирование выдается только на ведение строительства, а поступления от продаж квартир приходят на специальные счета, эскроу. Повторюсь, девелоперам теперь не нужно предлагать дисконтные цены на старте продаж, чтобы собрать деньги на начало строительного цикла. Сам этот факт уже вызывает сомнения в перспективности рынка инвестиций в новостройки для частных лиц. Сейчас, в середине 2021 года, застройщики выводят новые проекты в продажу по ценам, равным готовым объектам-аналогам в той же локации. При этом находится множество инвесторов, покупающих квартиры или апартаменты по этим «завышенным» ценам. И более того, наблюдается огромный спрос на старте продаж, очень оптимистичные ожидания частных инвесторов. Таким образом, инвестиции в новостройки сейчас являются достаточно неоднозначной инвестиционной идеей. Одновременно есть большая категория частных инвесторов, которые в неё верят. Сложилась ситуация неопределенности: очень хочется заработать, но одновременно очень страшно. Потому что, процитирую одного из подписчиков моего телеграм-канала, «когда цены на старте продаж в проекте где-нибудь в Бутово равны 300 т./м2 можно даже не рассчитывать на то, что это кто-нибудь купит по 400 т./м2». И вообще, из всех утюгов звучат завывания о том, что роста экономики нет, население России нищает, вымирает и так далее. И ведь всё, что раздаётся из утюгов вполне справедливо. Замечу лишь, что ошибочно ставить себя на место жертвы обстоятельств / экономики или даже политики и сокрушенно транслировать очевидные мысли о перегретости рынка. Инвестору нужно осознавать себя и мыслить категориями агрессивного спекулянта (покупка новостройки на старте – всегда спекулятивные инвестиции), который использует возможности, но знает, как минимизировать риски. Вероятные сложности с выходом из проекта – всего лишь риск, с которым можно и нужно работать. Не помеха, перечеркивающая инвестиции, а просто задача, которую нужно решить. В рамках этой книги я бы хотел обратить внимание на три важных элемента, которые, по моему мнению, являются залогом успешности инвестора в период неопределенности: 1) Покупайте дёшево, продавайте дорого. Именно сейчас настало время, когда необходимо, наконец, научиться определять, что такое дорого и дёшево, а также считать свои деньги, трезво оценивать потенциал роста цены, чтобы в итоге не совершать необдуманных сделок. Больше нельзя игнорировать создание финансовой модели проекта (пример я приведу ниже). 2) Начинайте продавать сразу после покупки. Это очень хорошее правило, как нельзя лучше подходящее спекулянту. Не нужно ждать наступления момента, когда станет бессмысленным «рассчитывать на то, что это кто-нибудь купит по 400 т./м2». Купили? Сразу выставляйте на продажу, вот пример. 3) Защита инвестиций – основной приоритет. Опасаетесь, что не успеете выйти из своей инвестиции? Позаботьтесь о защите своего капитала. Например, у застройщика «Самолёт» есть опция обратного выкупа квартиры с доходностью 8%. Воспользуйтесь этой возможностью, пока «Самолёт» её предоставляет. В данном случае обратный выкуп обеспечит Вам защиту инвестиций (если Вы, конечно, верите в возможности «Самолёта» в один момент вернуть деньги всем заинтересованным инвесторам). Я не очень уверен, поэтому советую читать мелкий шрифт. В целом проблема получения адекватного мнения о рынке недвижимости очень остра. Я призываю всех инвесторов думать своей головой и не обращать внимание на «шум». Шаг Второй. Изучение существующих на рынке предложений. Базовую информацию по рынку можно получить на интернет-порталах о недвижимости (я лично пользуюсь «Авахо» и ЦИАН), сайтах агентств недвижимости (я предпочитаю «БЕСТ-Новострой») и застройщиков/девелоперов. Существуют также очень достойные телеграм-каналы, которые освещают тему инвестиций в новостройки (например, @startyprodazh и @nporaschetu). В некоторых случаях (когда опыта инвестиций совсем нет) я бы советовал начинать с обращения к профессионалам рынка недвижимости, специализирующихся на рынке новостроек. Вообще, должен сказать, что деятельность риелторов, осуществляющих продажи новостроек, в настоящее время значительно изменилась. В последние годы на рынке присутствует достаточно большой объём предложения, поэтому риелторы стараются проконсультировать покупателей, дать им полную информацию о том или ином объекте или застройщике, и даже уберечь от ошибок, сомнительных объектов и рискованных инвестиционных решений. Также риэлтерские компании, работающие на рынке новостроек, производят качественную и информативную аналитику. Например, в сегменте жилья бизнес- и комфорт- класса стабильно хорошие позиции занимает компания «БЕСТ-Новострой». Возможно, это прозвучит необычно, но лучшие годы своей карьеры на рынке недвижимости я отдал продажам новостроек эконом-, комфорт- и бизнес-класса. В 2012 году мы с моим бизнес-партнером Александром Козловым создали риэлтерскую компанию Unikvart, которая оперировала на рынке новостроек эконом-класса в Московской Области, главным образом в Красногорске. Занимаясь бизнесом в сфере новостроек, я имел множество пересечений с самыми разными игроками рынка. Один из наших эксклюзивных проектов в Красногорске, ЖК RedHills, в какой-то момент стал предметом интереса мощного конкурента, системного и цепкого игрока первичного рынка жилья, компании «БЕСТ-Новострой». Застройщик решил попробовать формат ко-эксклюзива и рядом с нашим мобильным офисом появился офис этой компании. Я тогда очень болезненно относился к конкурентам, поэтому примерно с 2013 по 2015 годы буквально ненавидел «БЕСТ-Новострой». А вот в качестве соперников они были прекрасны: молниеносно вышли на объект и довольно быстро начали продавать больше, чем наша с Александром компания Unikvart. Только спустя время я понял, что это просто был урок ведения продаж в условиях ко-эксклюзива, и моё отношение к компании развернулось на 180 градусов. В частности, именно в «БЕСТ-Новострой» создали программный комплекс bnMap.pro, который является не только эффективной IT-платформой для собственного бизнеса компании, но и успешно продающимся продуктом, востребованным другими игроками рынка. «БЕСТ-Новострой» оказывает консультационные услуги многим девелоперам сегмента комфорт- и бизнес-класса в части создания и развития продукта и определения лучшей и наиболее эффективной концепции новых проектов. Благодаря тесным связям «БЕСТ-Новострой» с девелоперами частные клиенты компании получают возможность инвестировать в проекты на этапе бронирования и «предпродаж». Стоит также отметить, что у компании есть свой достаточно широкий круг постоянных клиентов-инвесторов, вкладывающих с её помощью деньги в недвижимость на протяжении многих лет. В общем, обращение к риелтору, оперирующему на рынке новостроек, это весьма логичный ход. Риелторов бояться сейчас уже не нужно, наоборот, услугами риелторов нужно пользоваться, прямо донося до них свою потребность в размещении инвестиций. В настоящее время цена квартиры или апартамента у риелтора и у застройщика (девелопера) одинакова, так как вознаграждение риелтору платит не покупатель (инвестор), а девелопер. Именно риелтор на самом первом этапе сможет сделать за инвестора достаточно много рутинной работы, суть которой сводится к одному – инвестор получит подборку из нескольких наиболее соответствующих его запросу инвестиционных предложений. Несмотря на кажущуюся простоту, это достаточно непростая и интеллектуальная работа, если, конечно, за дело берётся профессионал. Результатом этого этапа является формирование «короткого списка» проектов, которые прямо сейчас интересны с точки зрения вложений денежных средств. Именно этот «короткий список» должен стать предметом полноценного анализа на этапе принятия инвестиционного решения. Только получив информацию о существующих на рынке актуальных инвестиционных предложениях, можно переходить к следующему этапу, выбору инвестиционного проекта. Шаг Третий. Выбор инвестиционного проекта. Де-факто на этом этапе должны происходить сразу два процесса: углубленное изучение «вышедших в финал» проектов и финансовое моделирование. В настоящее время процесс инвестирования средств в недвижимость значительно усложнился. Поиск инвестиционного проекта для вложения средств с высокой доходностью превратился в поиск иголки в стоге сена – предложений на рынке очень много, интересных – практически нет. Если раньше (в 2004 году, например) можно было особо не обращать внимания на вид из окна, этаж и даже на планировку квартиры (покупатели «сметали» всё, что присутствовало на рынке), то в 2021 году важным стало всё. Успешная инвестиция – это результат большой аналитической работы, которую необходимо провести главному бенефициару процесса, инвестору. Как и прежде при выборе объекта инвестирования необходимо изучать информацию о развитии района (планы по организации транспортных развязок, прокладка новых линий метрополитена или «диаметров», строительство объектов инфраструктуры и так далее). Необходимо понимать, что внешние факторы могут оказать как позитивное, так и негативное влияние на привлекательность района расположения рассматриваемого проекта для конечных покупателей приобретенных инвесторами квартир или апартаментов. Советую уточнять информацию о девелоперах выбранных вами объектов, о качестве и количестве реализованных ими проектов, о выполнении ими сроков строительства и так далее. Меня часто спрашивают о том, что я думаю о том или ином застройщике. И это абсолютно правильная стратегия, интересуйтесь у погруженных в рынок, информированных людей, это спасёт Ваши деньги. На московском рынке недвижимости все еще имеют место случаи, когда девелоперы реализуют до 40% квартир или апартаментов в строящемся проекте, однако строительство даже толком не начинается. Помните: наличие системы эскроу не гарантирует покупателей (дольщиков) от банкротства застройщика, от его мошеннических действий, от его ротозейства и разгильдяйства. Продолжу свою мысль. Попытайтесь побывать на заинтересовавших вас объектах, пообщайтесь с менеджерами по продажам, обратите внимание на организацию строительной площадки, проанализируйте ваши впечатления от увиденного. Погрузитесь в проектную документацию: проектная декларация, разрешение на строительство, ЗОС, ГПЗУ и другие документы. Эту информацию можно найти на сайтах застройщиков. Обратите особое внимание на моменты, которые будут определять выбор будущего покупателя квартиры или апартамента. Внешние: 1) Расстояние до метро или станции МЦД/МЦК. Привлекательные для покупателей и для инвесторов объекты, как правило, расположены на расстоянии не более 1,5-2 км. от станции. 2) Расположение вблизи объектов «вредного воздействия». Работающий завод, действующий склад, многополосная эстакада – всё это не нравится будущим покупателям квартир или апартаментов, поэтому инвесторам лучше избегать таких проектов. 3) Количество лотов на этаже. С точки зрения конечных пользователей, покупателей, чем меньше квартир или апартаментов на лестничной площадке – тем лучше. Оптимальным значением является 5-6 лотов на этаже. Внутренние: а) Вид из окна. Наибольшим спросом пользуются виды на зеленые насаждения и водные объекты, а не на старый жилой фонд, промзоны и дорожные развязки. б) Этаж. Наиболее востребованными у покупателей традиционно считаются лоты на средних этажах. Однако, здесь нет какого-то общего правила, но сейчас устойчивым спросом пользуются высокие этажи (в том числе последние), хотя пожилые люди часто выбирает 2-й и 3-й этажи. в) Планировка квартиры. Наибольшим спросом сейчас (как и в прошлом) пользуются небольшие по площади лоты, студии и однокомнатные квартиры. Хорошо известный факт – площадь квартир в домах постепенно снижается, если в начале 2000-х площадь 1-комнатной квартиры легко могла превышать 50м2, то в однокомнатной квартире образца 2021 года площадь обычно составляет 35-40 м2. Также конечные покупатели, а вслед за ними и инвесторы, начали обращать внимание на лоты «евроформата», в частности на евродвушки (де-факто 1-комнатная квартира с большой кухней и маленькой спальней). Сильно желательно для инвестирования выбирать квартиры наименее оригинальной формы, без кривых и треугольных комнат. Прямоугольные комнаты привычнее для людей, их отделка требует меньше затрат. Проанализировав все эти моменты, можно составить финальный список, состоящий уже не из проектов, а из конкретных квартир. На этом этапе необходимо составить финансовую модель, то есть определить итоговые параметры инвестиционного проекта: расходную часть, планируемый уровень дохода в процентах, показатели внутренней нормы доходности (IRR), сроки и так далее. Для иллюстрации вышесказанного я подробно опишу реальный инвестиционный проект: покупку квартиры в новостройке с целью последующей продажи. В качестве примера я взял первый известный мне проект ЖК Eniteo от девелопера Tekta Group, вышедший на рынок в конце 2020 года. Этот жилой комплекс расположен на юге Москвы, фактически на первой линии Севастопольского проспекта, в 20 минутах пешком до станции метро «Академическая». В одной минуте пешком от комплекса расположен парк «усадьба Черёмушки-Знаменское». Жилой комплекс состоит из 2-х монолитно-кирпичных высотных башен бизнес-класса, созданных по индивидуальному архитектурному проекту. Объект планируется к сдаче в эксплуатацию во 2 квартале 2023 года. Для инвестиционного анализа была взята квартира площадью 41,2 м2 минимальной стоимостью по прайсу 11 100 тыс. рублей с отделкой «white box» (цена, которая была актуальна для старта продаж). В связи с большим наплывом потенциальных покупателей на старте продаж в примере предусмотрено предоставление «номинальной» скидки в размере 1%. Итоговая цена 1 м2 таким образом составила 268 тыс. рублей, а общая стоимость инвестиций – 10 989 тыс. рублей. Выход из проекта предполагалось осуществить в 3 квартал 2023 г. Фактически основной задачей исследования является прогнозирование финальной цены, за которую можно будет продать квартиру через три года. Определить эту цену чрезвычайно важно, ведь разница между стоимостью покупки и продажи квартиры и составляет доход от инвестиции. По сути логика прогнозирования будущих цен заключается в приведении стоимостей объектов-аналогов к некоему одному компромиссному значению путем введения поправочных коэффициентов. Процесс и результат прогнозирования будущих цен на новостройки, во всяком случае, в применяемой мной методике не является на 100% точным. Это всего лишь предположение о будущих значениях цен на исследуемую новостройку через 2-3 года. События 2020-2021 года наглядно показали, в определенном смысле, несостоятельность моего подхода к оценке: ни один подготовленный по описанной методике расчёт не предусматривал коронавируса, локдауна и последующего ажиотажного спроса на жилую недвижимость. И всё же принимать инвестиционные решения нужно, а чтобы хоть как-то облегчить страдания инвестора, связанные с неопределенностью ближайшего будущего, нужно проводить описываемые в этой главе исследования. Для того, чтобы выяснить прогнозную цену на 1 м2 в ЖК Eniteo были изучены объекты-аналоги, как на первичном, так и на вторичном рынке. Этот этап анализа инвестиционного проекта называется маркетинговым анализом. При маркетинговом анализе на первичном рынке жилой недвижимости необходимо выполнить следующие действия: 1) Найти новостройки-аналоги исследуемого проекта. Объекты должны быть максимально похожи на исследуемый объект недвижимости по классу, местоположению, транспортным, видовым и прочим характеристикам; 2) Собрать информацию о ценах экспонирования в выбранных объектах и привести их в единый формат. Для этого можно воспользоваться находящимися в свободном доступе ресурсами и инструментами. Собирать данные об объектах аналогах можно при помощи порталов недвижимости, сайтов риэлтерских компаний. Данные о фактических ценах сделок в объектах-аналогах я получаю в bnMap.pro, обрабатывать информацию я рекомендую в MS Excel и сам, конечно же, следую этой рекомендации; 3) Построить таблицу оценки исследуемой недвижимости, учитывающую частные характеристики выбранных объектов-аналогов, рассчитать и внести поправочные коэффициенты. К частным характеристикам объектов-аналогов относятся: наличие и качество отделки, тип недвижимости (апартаменты/квартиры), готовность и так далее; 4) Проверить полученные результаты на соответствие здравому смыслу. В случае больших расхождений необходимо повторно уточнить данные о ценах экспонирования, экстремальные значения (странно дешёвые и странно дорогие аналоги лучше исключить или внести поправочные коэффициенты). В соответствии с этой концепцией были подобраны аналоги в непосредственной близости от ЖК Eniteo. 1) «Вавилов ДОМ» от АО «Центр-Инвест»; 2) VAVILOVE от ГК Инград; 3) The MID от «Бэсткон»; 4) «Квартал 38А» от «Флэт и Ко» 5) Prizma от «Флэт и Ко» 6) «Розмарин Deluxe» от «Ташир» 7) «Архитектор» от ФСК Все вышеперечисленные проекты относятся к бизнес-классу, среди них нет комплексов апартаментов, то есть во всех проектах-аналогах Eniteo представлены квартиры. Однако они экспонируются по разным ценам, так как естественно имеют различия: находятся в разных местах, на разных стадиях готовности; в некоторых из них квартиры продаются с отделкой или в состоянии white box, а в некоторых – без отделки. Все эти различия были учтены, с помощью поправочных коэффициентов цены в представленных в локации новостройках были усреднены и приведены, как говорится, «к общему знаменателю». Сведения для анализа были получены из открытых источников, а также из базы данных профессиональной аналитической системы BNmap.pro, агрегирующей информацию о фактических (уже заключенных) сделках девелоперов. Отдельно был исследован рынок вторичной недвижимости. Фактически, объекты, представленные на вторичном рынке были разделены на две группы: 1) квартиры-аналоги, расположенные в домах, построенных до 2008 года 2) квартиры-аналоги, расположенные в домах, построенных после 2008 года. Очевидно, что квартиры в «старых» домах на вторичном рынке экспонируются с дисконтом по сравнению с квартирами в относительно новых домах. Важно отметить, что в отличие от объектов на рынке первичной недвижимости исследовались не фактические цены сделок, а так называемое «экспонирование», то есть за основу брались цены из объявлений на порталах недвижимости. У этого метода есть свои недостатки, чтобы их сгладить усредненные цены экспонирования квартир на вторичном рынке были дополнительно дисконтированы на 5% (это было названо поправкой «на торг»).

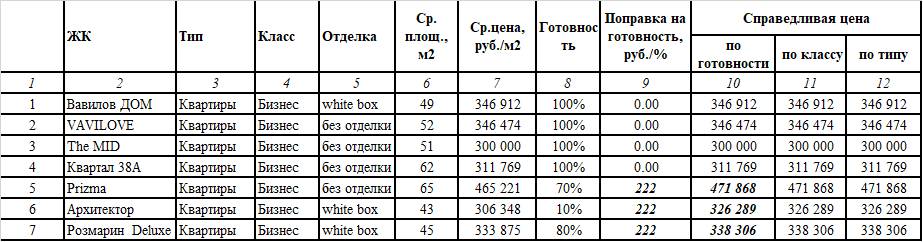

В типовой модели оценки будущей стоимости новостройки были отдельно учтены: а) Готовность объекта недвижимости. Цена объекта-аналога «приводится» к 100% готовности; б) Поправка на отклонение цены конкретного объекта от их средней цены; в) Тип объекта-аналога (квартиры/апартаменты). Цена аналога «приводится» к определенному типу. Например, если исследуемый объект – квартиры, а аналог – апартаменты, то цену аналога нужно увеличить (для типового жилья разница составляет примерно 12-15%); г) Наличие отделки. Цена аналога «приводится» к цене исследуемого объекта. Например, если в исследуемом объекте квартиры сдаются с отделкой «white box», а в аналоге представлены квартиры без отделки, то к цене аналога нужно прибывать 10 тыс. рублей/м2; д) Время (минут пешком) до ближайшего метро. Цена удаленного от метро на Х минут объекта-аналога «приводится» к исследуемому объекту. Каждая минута от метро оценивается мной в 600 рублей/м2; е) Скидку на торг. Цена аналога уменьшается на размер скидки, как правило, это 2-5%. Далее я достаточно подробно опишу методику определения будущей цены на новостройку. Итак, в таблицу вносятся данные о ранее выбранных объектах-аналогах.

В рассматриваемом примере все квартиры совпадают по классу (бизнес-класс) и типу недвижимости (квартиры, не апартаменты). Если бы среди аналогов был апартаментный комплекс, то в таблице бы появился дополнительный столбец, в котором стоимость 1 м2 в этом объекте была «приведена» к стоимостям аналогов (путем добавления 12-15% к цене). Четыре объекта из семи были готовы на 100%, остальные строятся (на момент производства оценки готовность Eniteo была на уровне 0%). Именно поэтому была рассчитана и внесена поправка на готовность. 1% готовности был оценен всего в 222 рубля. Как это было рассчитано? Готовность ЖК «Вавилов ДОМ», VAVILOVE, The MID и «Квартал 38А» составляет 100%. Было найдено среднее значение цен 1 м2 в этих проектах (столбец 7): (346 912 + 346 474 + 300 000 + 311 769)/4 = 326 289. Самый недостроенный объект из аналогов – ЖК «Архитектор», его готовность составляет всего 10%, а стоимость 1 м2 соответствует значению 306 348. Таким образом, значение поправки высчитывается как: (326 289-306 348)/((100%-10%)*100) = 221,56 ~ 222 рублей за 1% достроенности. Внесение поправки для ЖК Prizma, например, проходило по формуле: 465 221+((1-70%)*100)*222. По аналогичной формуле вносились поправки для значений 1 м2 в ЖК «Архитектор» и ЖК «Розмарин Deluxe». Уже поправленные значения можно найти в столбце 10. Поправок по классу и типу не вносилось, так как все сравниваемые объекты идентичны. В VAVILOVE, The MID, «Квартал 38А» и Prizma представлены квартиры без отделки, поэтому необходимо привести их цены к квартирам в состоянии «white box». Здесь обошлось без каких-либо сложных формул, чтобы квартира без отделки превратилась в квартиру с отделкой «white box» необходимо потратить примерно 15 тыс. рублей на 1 м2. Собственно, этот параметр и был учтен. Например, стоимость 1 м2 в ЖК «The MID» увеличилась с 300 тыс. рублей до 315 тыс. рублей. Все изменения были отражены в столбце 14.

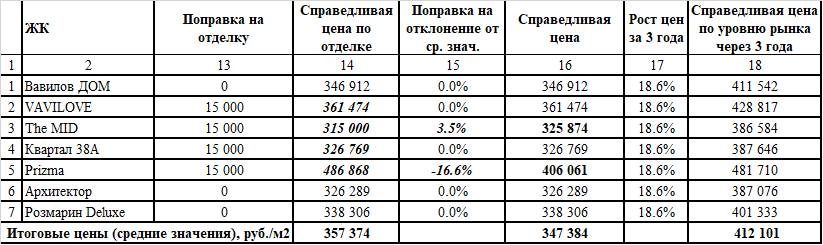

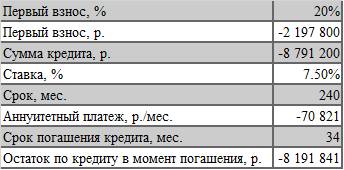

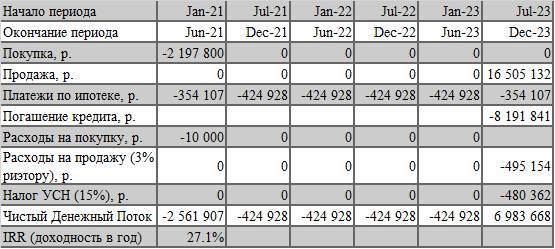

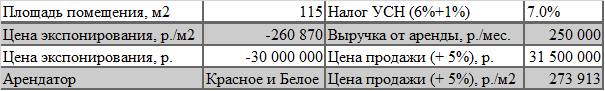

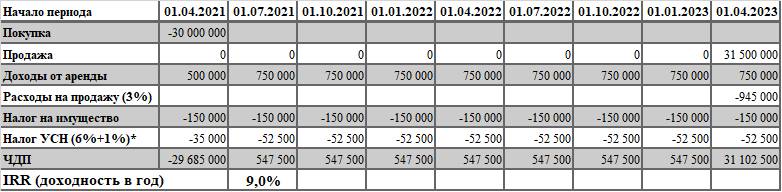

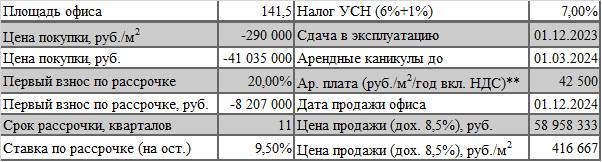

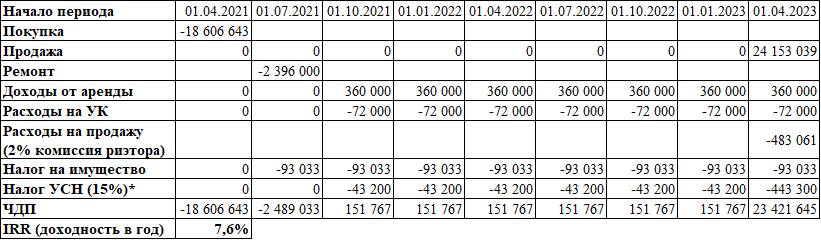

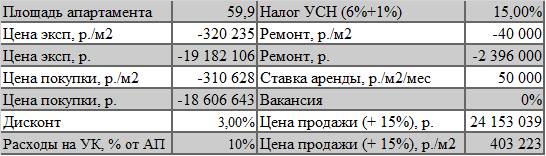

На следующем этапе приведения будущей цены 1 м2 в ЖК Eniteo выявляются экстремальные отклонения. Для определения экстремального отклонения была определена средняя стоимость 1 м2 по объектам аналогам (столбец 14), которая составила 357 374 рублей. Нормальным, для целей данного расчета, можно считать отклонение на 10% в ту или иную сторону. Экстремальные же значения можно обнаружить в двух объектах аналогах: Prizma (отклонение от среднего значения плюс 26,6%) и The MID (отклонение от среднего значения минус 13,5%). В связи с тем, что 10% для целей расчета принято в качестве нормального отклонения, из значения Prizma (486 868) было вычтено 16.6% (26,6%-10%), а к значению The MID (315 000) было прибавлено 3.5% (13,5%-10%). Очень важное для результатов исследования допущение было применено на финальном этапе определения будущей цены 1 м2 в ЖК Eniteo (столбец 17). Дело в том, что по данным уважаемого аналитического сервиса «Индексы Рынка Недвижимости» средний рост стоимости жилой недвижимости в Москве за последние три года составил 18,6%. При расчете итоговой прогнозной цены было сделано предположение, согласного которому цены на жильё в Москве будут расти и дальше теми же темпами, то есть будут увеличиваться на +6.2% ежегодно в 2021, 2022 и 2023 годах. Именно эта важная предпосылка в итоге привела к прогнозному значению стоимости 1 м2 в ЖК Eniteo в 412 тыс. рублей за 1 м2. Я отлично понимаю, что методика расчета обладает значительным количеством изъянов. Повторюсь, нет ни одного способа точно определить будущую стоимость 1 м2, кроме машины времени, пожалуй. Приведенная в книге методика несовершенна и неточна, но это всё, что у меня есть. На этапе принятия инвестиционного решения методика позволяет определить хотя бы ориентировочное, компромиссное значение будущей стоимости недвижимости. Дальше на основе прогнозных данных нужно составить финансовую модель этого инвестиционного проекта. Большинство известных мне инвесторов-спекулянтов с рынка жилой недвижимости пренебрегают финансовым моделированием. Я же считаю, что грамотно составленная финансовая модель является основой инвестиционной деятельности. На мой взгляд, совершенно неважно, каким объемом денежных средств оперирует инвестор. Даже при инвестировании небольшой суммы денежных средств финансовое моделирование является обязательным этапом. Как всегда, начинать нужно с описания предпосылок. В данном случае, в табличном виде предпосылки создаваемой финансовой модели выглядят так:

Для начала я приведу результаты расчета приобретения квартиры в Eniteo без использования кредитных средств.

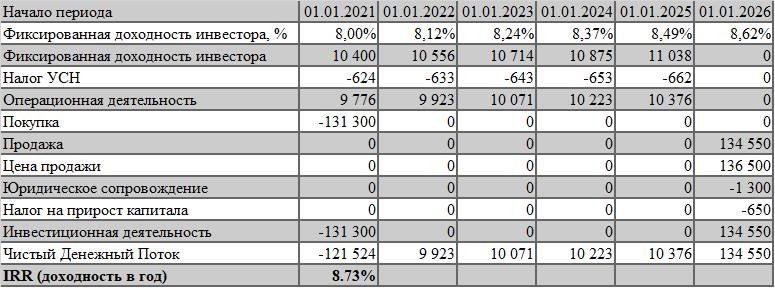

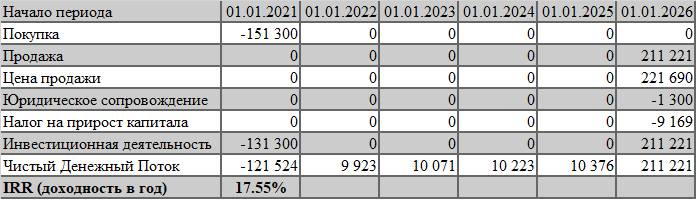

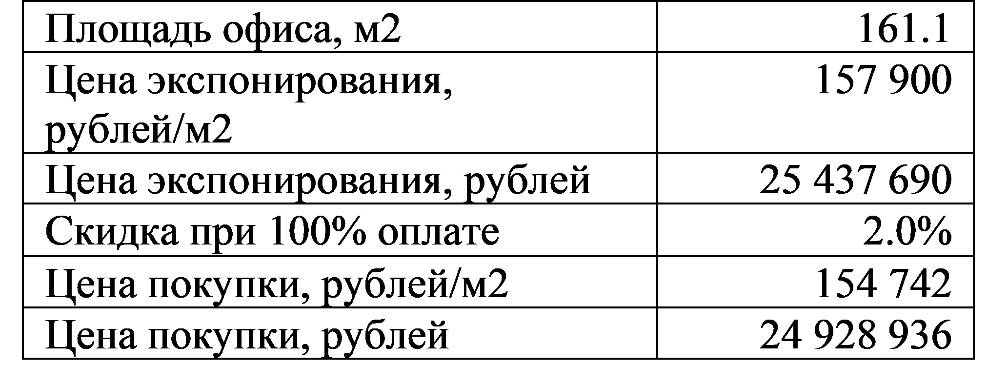

Модель простейшая и весьма понятная. Индивидуальный предприниматель, находящийся на режиме УСН (доходы минус расходы), в начале 2021 годы приобретает квартиру у Застройщика. На оформление тратит 10 тыс. рублей, от застройщика получает дисконт 1%. Во второй половине 2023 года квартира продается. Предполагается, что квартира будут реализовываться через профессиональное агентство недвижимости (например, через «Бест-Новострой» или Knight Frank), которое возьмёт вознаграждение за свои услуги в размере 3%. Экспонироваться квартиры в 2023 году будут по рыночной (той самой прогнозной) цене 412 т.р./м2. Для быстрой и успешной продажи придется дать покупателю скидку в размере 3%. Это обеспечит продажу квартир за 400,6 тыс. рублей/м2 или почти за 16,5 млн. рублей. Инвестиции в приобретение и последующую продажу квартир в ЖК Eniteo подразумевает получение налогооблагаемого дохода. Общее количество налогов, подлежащих выплате в бюджет составит около -751 тыс.рублей. По итогам расчета финансовой модели удалось установить следующее: ожидаемая чистая прибыль после налогообложения от спекулятивной инвестиции в покупку квартир в ЖК Eniteo на старте продаж с последующей реализацией на завершающих этапах строительства объекта составляет 4,25 млн. рублей, а ожидаемая годовая доходность (IRR) достигла 14%. При реализации проекта с помощью ипотеки получаются еще более интересные результаты. Для начала приведу в табличном виде параметры ипотечного кредита:

На основе этих данных преображается и финансовая модель проекта. Вкладывая всего 2,2 млн. рублей, можно получить 2,7 млн. рублей прибыли.